増えた収入で資産形成しよう。個人年金保険も利用した貯蓄のしくみづくり。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

昇給で給料が増えたり、副業で給与以外の収入が手に入ったりすると嬉しいですよね。物価高や円安などの不安要素も多い今の時代、せっかく増えた収入を手堅く、着実に増やしていくにはどのような方法がいいのでしょうか?

資産形成初心者からのさまざまな相談に対応している、ファイナンシャルプランナー(FP)の八木陽子さんがアドバイスします。

目次

保険でも資産形成できる!

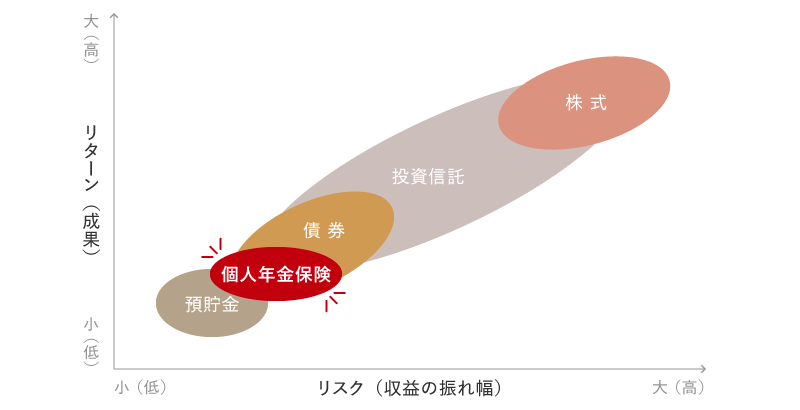

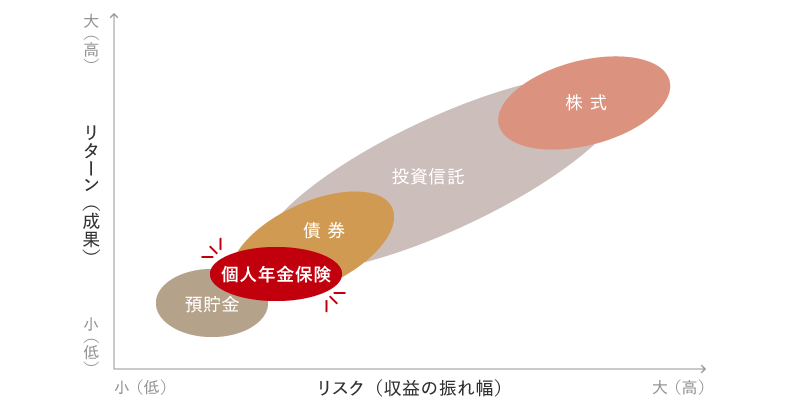

昇給や副業などで増えた大事なお金は、手堅く有効に運用したいもの。そのための金融商品には、預貯金や債券、投資信託、株式などいくつかの種類があります。

リスクとリターンがそれぞれ異なる金融商品の中で、預貯金と同じように“低リスク・低リターン”に位置するのが「個人年金保険」です。個人年金保険も金融商品ですが、保険ならではの特徴から、資産形成初心者におすすめしたいいくつかのメリットがあります。

個人年金保険が資産形成初心者におすすめの理由。

個人年金保険は、保険料を定期的に払い込み続けて、契約時に決めた年齢に達したら、保険料に応じた年金を受け取ることができる商品です。

個人年金保険の特徴は上記の2つで、いわば“守り”に徹した商品といえます。「直近で使う予定がないお金を、預貯金に入れっぱなしはもったいない気がするけど、リスクがある運用はしたくない」という方は、個人年金保険を選ぶケースが多いようです。次から詳しく説明していきます。

定額個人年金保険なら、契約時に年金額が確定する。

将来受け取る年金額が契約時に確定する「定額個人年金保険」なら、将来の予定が立てやすく、目標を持って保険料を払い込み続けることができます。元本割れの可能性がある高リスク・高リターンな金融商品だと、途中で相場が悪くなると「解約したほうがいいのかな」と不安になりがちですが、定額個人年金保険はそのような心配はしなくて済むといえます。

個人年金保険料控除が使える。

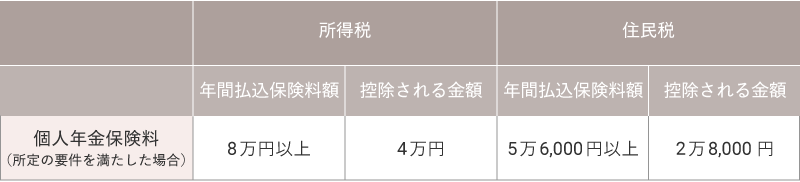

個人年金保険のメリットの中でも、意外と知られていないのが「個人年金保険料控除」です。所定の要件を満たせば、その年に払い込んだ個人年金保険料の一部または全額が所得から控除され、所得税・住民税が一部軽減されます。

たとえば年間8万円以上の個人年金保険料を支払っている人なら、所得税の計算のもとになる所得から年間4万円が控除され、住民税は所得から年間2万8,000円が控除されます(※)。

※ 2012年1月1日以降に締結した保険契約等の場合。

個人年金保険の注意点。

さまざまなメリットがある個人年金保険ですが、その一方で忘れてはならない注意点もいくつかあります。以下、気をつけておきたいポイントをまとめました。

解約すると解約返還金が保険料総額を下回る。

個人年金保険は「年金」という名前がつくだけあって、将来の備えとしての意味合いが大きいもの。そのため、一定期間を過ぎないうちに解約してしまうと、解約返還金がそれまでに支払った保険料の総額を下回ることがある点に注意が必要です。せっかく払い込んできたものを減額させないためにも、最初から「一定期間のうちは解約しない」という前提で契約することが大切です。

インフレのリスクがある。

個人年金保険のうち、定額個人年金保険には「将来受け取る金額が決まっている」というメリットがありますが、インフレリスクには対応していません。そのため、今後の社会情勢によっては物価上昇に追いつかず、逆にデメリットになる可能性もありえます。

堅実な資産形成のために個人年金保険をはじめとする手堅い金融商品を活用することも大切ですが、インフレリスク対策として「分散して資産形成する」ということも同じくらい大切です。資産の運用にある程度慣れたら、投資信託などで「攻めの貯蓄」をすることも考えてみましょう。守りと攻めでバランスよく運用することが大事になります。

原資を保証しながら増える可能性がある個人年金保険も。

定額個人年金保険は、契約時に年金受取額が決まっている低リスク・低リターン商品ですが、個人年金保険には、ほかにも種類があります。

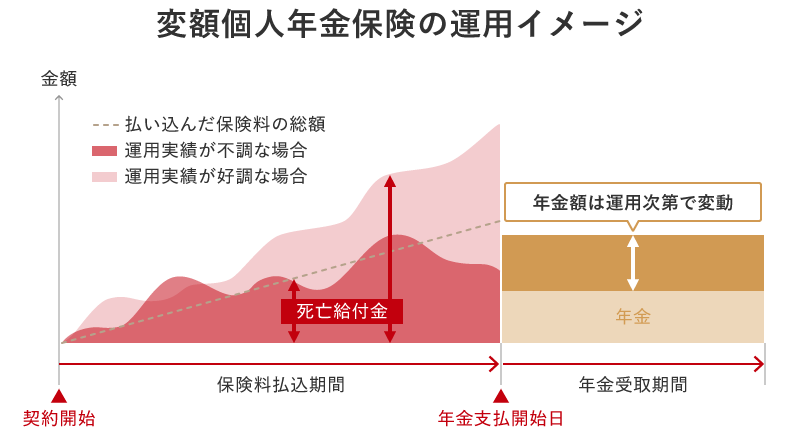

変額個人年金保険

変額個人年金保険は、投資信託と個人年金保険が一緒になったタイプの商品で、運用実績によって将来の受取額が変動します。インフレリスクに対応できるメリットはありますが、支払った保険料の総額よりも少ない給付金額になるリスクもあります。

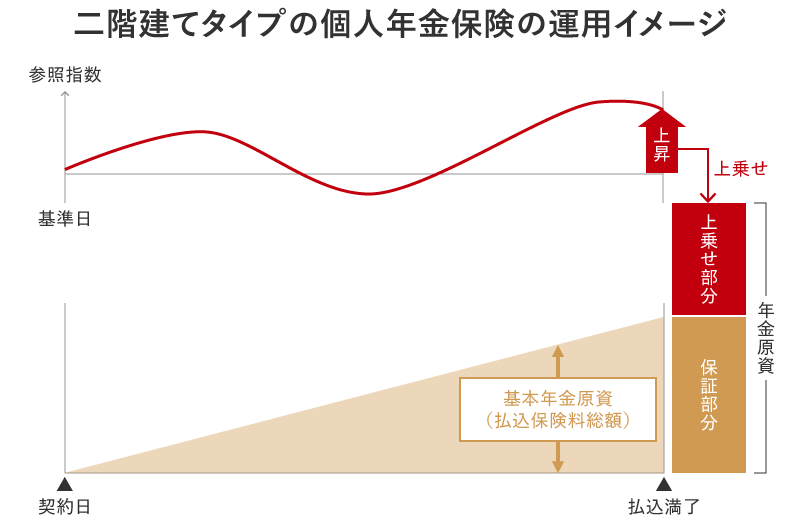

二階建てタイプの個人年金保険。

「変額個人年金保険は不安。そこまでのリスクはとりたくない」という人は、定額と変額の個人年金保険の“いいところどり”をした、「二階建て」タイプの個人年金保険もあります。

原資を保証する部分と、運用次第で上乗せが期待できる部分の二階建てになっているタイプなので、なるべく慎重に運用したいという人に向いているといえます。ただし最初にご紹介した定額個人年金保険とは異なる面もあるので、特徴をよく理解したうえで契約するようにしましょう。

【まとめ】まずは守りを重視した、手堅い資産形成を。

資産形成でもっとも大事なのは、リスクとリターンを両方知って、分散投資をすることです。個人年金保険のうち定額個人年金保険は低リスク・低リターンで、かつ個人年金保険料控除などのメリットもありますので、まずはここから資産形成をはじめてみるといいでしょう。

商品選びの際は、保険会社に連絡をして、個人年金保険の種類や条件などの説明をよく聞いてみることをおすすめします。ほかの金融商品のことも一緒に教えてもらえたりしますし、バランスのいい資産形成をはじめる第一歩にしてみてはいかがでしょうか。

以上、FPの八木さんに解説いただきました。ちなみに、第一生命にも二階建てタイプの個人年金保険があるので、気になる方はチェックしてみてください。

イラスト/たかなかな

八木 陽子

東京都在住。1男1女の母。出版社勤務を経て独立。2001年、ファイナンシャルプランナーの資格を取得後、マネー記事の執筆やプロデュース、セミナーなどの仕事を行う。2008年、家計やキャリアに関する相談業務を行う株式会社イー・カンパニーを設立。著書に『マンガでカンタン!お金と経済の基本は7日間でわかります。』(Gakken)など。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2023年12月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください

※ この記事は、2024年1月時点の商品の概要を説明したものであり、契約にかかるすべての事項を記載したものではありません。検討にあたっては「保障設計書(契約概要)」など所定の資料を必ずお読みください。また、契約の際には「重要事項説明書(注意喚起情報)」「ご契約のしおり」「約款」を必ずお読みください。