個人年金保険に入ったら、月1万円で将来いくらもらえる?

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

※ 記事中の保険・特約の名称は一部を省略しています。<例>「指数連動型個人年金保険(無配当)2024」⇒『指数連動型年金「ステップジャンプ」』/ステップジャンプ

将来や老後などの生活に計画的に備える方法の1つである、個人年金保険。「元本は確保したい。リスクはあまりとりたくない。けれども資産は少しでもふやしたい」と考えて加入する人は少なくないでしょう。

この記事に登場する佐々木さん夫婦(仮名)も、同じような考えで個人年金保険を検討している様子。夫婦が調べているうちにたどり着いた、第一生命の「指数連動型個人年金保険(無配当)2024」を例に、月1万円の保険料で受け取れる年金額をシミュレーションしてみました。

目次

- 個人年金保険に月1万円で入ったら、将来いくらもらえるの?

- リスクは少なく、資産形成するなら。第一生命の『指数連動型年金「ステップジャンプ」』。

- 将来の備えは今から毎月コツコツと。月1万円から一歩踏み出そう!

個人年金保険に月1万円で入ったら、将来いくらもらえるの?

同級生の佐々木さん夫婦は、現在30歳。「将来に備えて、今から少しずつお金の準備をはじめたい」と個人年金保険を調べてたどり着いたのが、第一生命の『指数連動型年金「ステップジャンプ」』。

なんでも、契約日から3年経過以後は払い込んだ保険料の累計額(基本年金原資)が保証(※1)されながら、運用成果に応じて年金額がふえる期待がもてる個人年金保険とのこと。

※1 契約日から3年経過前に解約した場合、解約返還金は払い込んだ保険料の累計額を下回ります。

夫婦が月払保険料に充てられる最大の金額は1万円。契約者を30歳の夫である佐々木さんとして、さっそくこの金額でシミュレーションをしてみましょう。

なおそれぞれのシミュレーションは、過去(2007年1月~2022年12月)のマーケットの動きにもとづき、10,000パターンのサンプルにおける受取額をシミュレーションした結果、返還率が全サンプルの平均となる値と、返還率が最も低かったサンプルの値を記載しています(※2)。

※2 返還率=年金原資÷払込保険料累計額(小数点第2位以下を切り捨て)

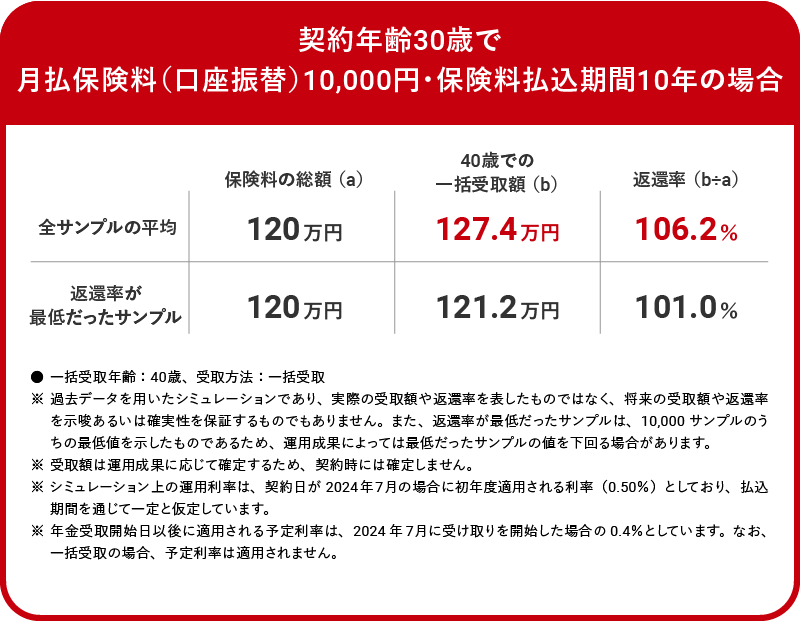

月1万円を10年間払い込んだ場合はどうなる?

保険料払込期間を10年として、40歳のときに一括受取する場合で考えてみます。

全サンプルの平均の返還率に当てはめた一例となりますが、受取額は40歳で127.4万円、払い込んだ保険料の総額120万円よりもふえているため、返還率は106.2%の計算になります(※3)。

※3 過去データを用いたシミュレーションであり、実際の受取額や返還率を表したものではなく、将来の受取額や返還率を示唆あるいは確実性を保証するものでもありません。

シミュレーション結果を見て、「月1万円でも、10年間払い込めばお金がふやせるかも?」と夫婦はうれしそうに顔を見合わせました。

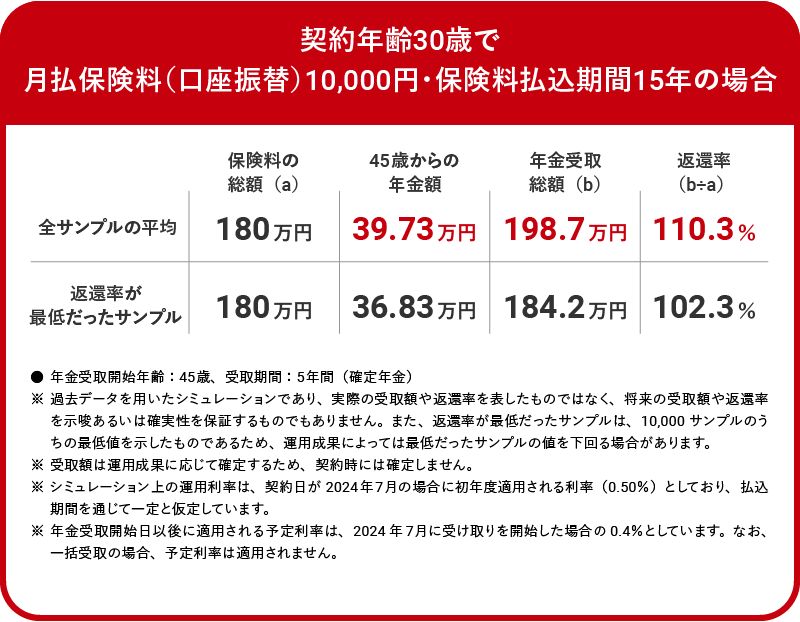

月1万円を15年間払い込んだ場合はどうなる?

次は、保険料払込期間をもう少し長く15年に、そして年金受取期間を5年とした場合で考えてみます。

全サンプルの平均の返還率に当てはめた一例となりますが、45歳~50歳の間に年39.73万円ずつ受け取ることができ、受け取れる年金の総額は198.7万円の計算になります。払い込んだ保険料の総額よりもふえて、返還率は110.3%に。払込期間10年間よりも、返還率が上がる可能性があります(※4)。

※4 過去データを用いたシミュレーションであり、実際の受取額や返還率を表したものではなく、将来の受取額や返還率を示唆あるいは確実性を保証するものでもありません。

もし将来子どもを授かったとするなら、教育費も考える必要があります。「2年以内には授かれるといいね」と話していた夫婦にとって、給与所得以外に5年間、毎年約40万円のプラス収入があるとかなり助かりそうです。

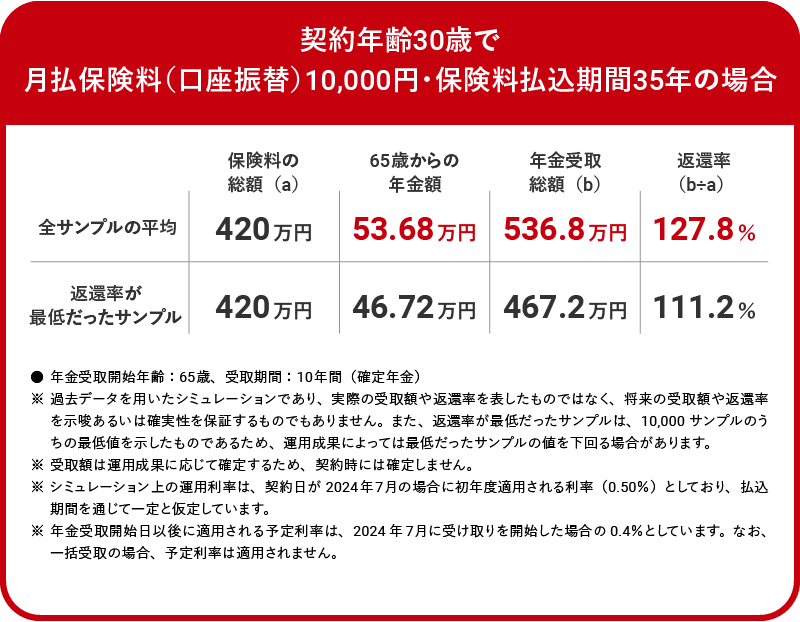

月1万円を35年間払い込んだ場合はどうなる?

今度は保険料払込期間を35年、年金受取期間を10年とした場合で考えてみます。

全サンプルの平均の返還率に当てはめた一例となりますが、65歳~75歳の間に年53.68万円ずつ受け取ることができ、受け取れる年金の総額は536.8万円の計算に。払い込んだ保険料の総額420万円よりもふえて、返還率は127.8%にもなります(※5)。

※5 過去データを用いたシミュレーションであり、実際の受取額や返還率を表したものではなく、将来の受取額や返還率を示唆あるいは確実性を保証するものでもありません。

夫婦は、リタイア後の生活費に不安を感じていたため、「老後の公的年金の不足分を補うのにいいかも」と意見が一致。「老後のゆとりのお金として、旅行や外食に充てられるといいね」と話が盛り上がりました。

リスクは少なく、資産形成するなら。第一生命の『指数連動型年金「ステップジャンプ」』。

月1万円で実際にシミュレーションをして、「リスクは少なく、でも将来受け取れる年金額もふえるといいな」と考えていた夫婦にとって、まさに個人年金保険はぴったりだったよう。

より前向きに検討をはじめた夫婦ですが、「もし入るのであれば、商品についてしっかりと理解しないと!」と、『指数連動型年金「ステップジャンプ」』のしくみについて深く調べてみることにしました。

特徴1:契約日から3年経過すると、払い込んだ保険料の累計額(基本年金原資)が保証される。

夫婦がまず調べたのは、契約日から3年経過以後は払い込んだ保険料の累計額(基本年金原資)が保証されるという「減らない安心」(※1)。

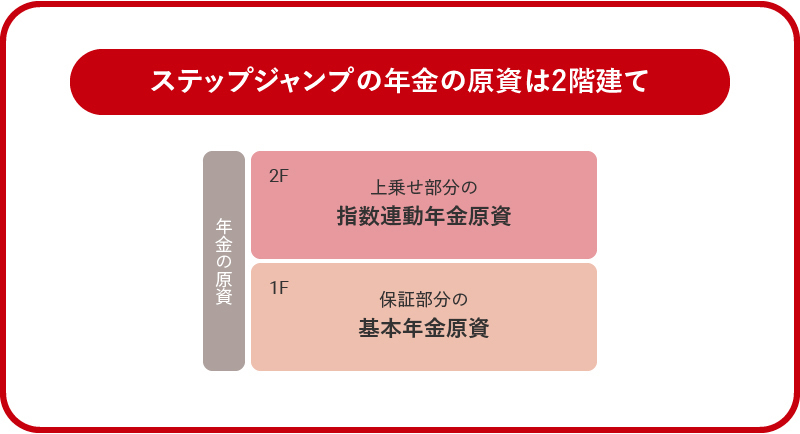

『指数連動型年金「ステップジャンプ」』の年金の原資は、2階建てで分かれた構図になっていて、1階は、払い込んだ保険料の累計額である「基本年金原資」、2階は上乗せ部分の「指数連動年金原資」です。

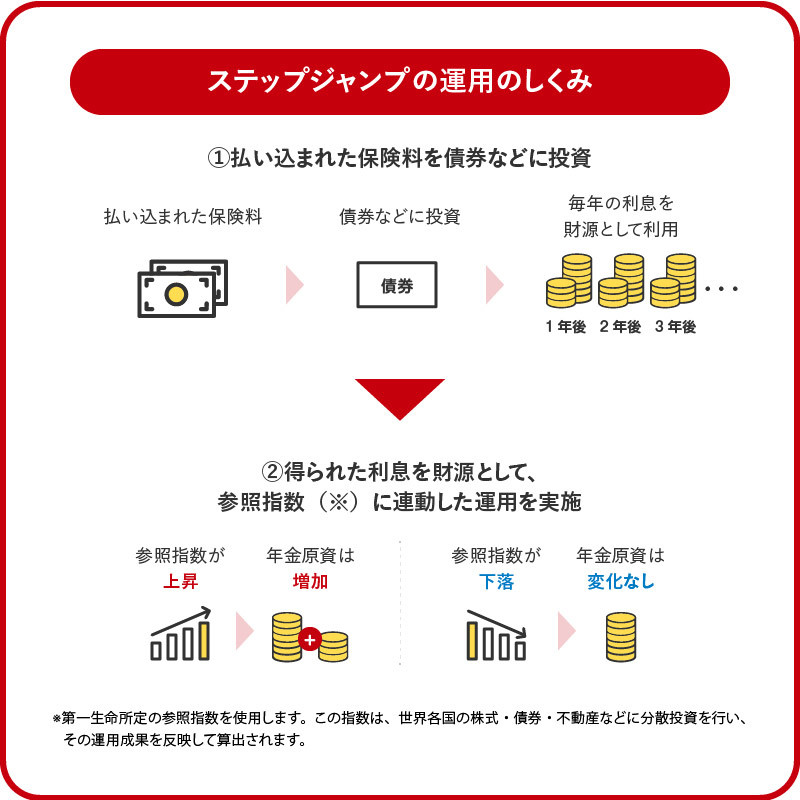

『指数連動型年金「ステップジャンプ」』では、払い込まれた保険料を債券などの比較的安全性の高い金融商品に投資し、得られた利息のみで資産運用を行います。そのため、たとえ運用成果がマイナスの場合でも、基本年金原資は減りません。契約日から3年で元本の回復を行い、払い込んだ保険料の累計額は保証されます(※1)。

また、もしも急に資金が必要になっても、契約日から3年経過以後であれば基本年金原資が解約返還金として保証されるので、柔軟な対応が可能です。

※1 契約日から3年経過前に解約した場合、解約返還金は払い込んだ保険料の累計額を下回ります。

特徴2:将来の年金額がふえる期待がもてる。

次に夫婦が調べたのは、将来の年金額が多くなる可能性「ふえる期待」です。

『指数連動型年金「ステップジャンプ」』の資産運用は、参照指数(※2)に連動しています。

この参照指数は契約日から2年経過以後毎年判定され、参照指数が前年よりも上昇すれば、先ほどの図の2階部分の指数連動年金原資が増加します。一方で、参照指数が前年より下落しても、一度ふえた指数連動年金原資は減少しません(※3)。

※3 保険期間を通じて参照指数が一度も増加しなかった場合、指数連動年金原資はありません。

特徴3:特約を付加すると、個人年金保険料控除が受けられる。

さらに夫婦が注目したのが、特約を付加することで個人年金保険料控除が受けられる点です。年金受取開始日の被保険者の年齢が60歳以上かつ年金受取期間が10年以上などの所定の要件を満たすと、支払った保険料から個人年金保険料控除が毎年受けられます。

上限で所得税は4万円、住民税は2万8,000円が所得から控除されます。将来に向けての資産形成をしながら税金控除にも役立つのはうれしいポイントです。

将来の備えは今から毎月コツコツと。月1万円から一歩踏み出そう!

第一生命の『指数連動型年金「ステップジャンプ」』を例に、月1万円で将来受け取れる金額を具体的にシミュレーションした佐々木さん夫妻。保険商品の概要や特徴を整理し、より詳しい内容を知るために資料請求をすることにしたようです。

「将来の備え、どうしよう?」と思った今が個人年金保険のはじめどき。月1万円からでも、今からはじめれば十分備えにつながります。安心して資産形成をしたい方は、『指数連動型年金「ステップジャンプ」』を検討してみてはいかがでしょうか?

イラスト/こつじゆい

※ この記事は、ミラシル編集部が制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ この記事は、2024年7月時点の商品の概要を説明したものであり、契約にかかるすべての事項を記載したものではありません。検討にあたっては「保障設計書(契約概要)」など所定の資料を必ずお読みください。また、契約の際には「重要事項説明書(注意喚起情報)」「ご契約のしおり」「約款」を必ずお読みください。

※ 税務の取り扱いについては、2024年6月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。