マイホームの維持費で後悔しないためには?【節約のプロ×FPが解説】

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

※ 記事中の保険・特約の名称は一部を省略しています。<例>指数連動型個人年金保険(無配当)2024 ⇒ステップジャンプ

マイホームは欲しいけれど、住宅ローンに加えて、定期的なメンテナンスや修繕、税金、保険などの維持費が心配だという人も少なくないでしょう。

そこで今回は、マイホームを建てた経験があり、節約のプロとしても人気のブロガー・ぽこりんママさんと、ファイナンシャルプランナー(FP)の八木陽子さんに、マイホームの維持費にはどのようなものがあるのか、また、その維持費を無理なく準備する方法や心構えについてお話を伺いました。

目次

- 念願のマイホーム。でも細かい費用はうやむやでスタート。

- 実際に建てたからこそ伝えたい!私の後悔。

- マイホームに長く住み続けるには、お金の事前準備も必要?

- マイホームの維持費を見据え、お金を積み立てる方法は?

- 堅実なお金の運用で、安心のマイホーム生活を。

念願のマイホーム。でも細かい費用はうやむやでスタート。

八木:よろしくお願いします。まず、ぽこりんママさんがマイホームを建てるまでの経緯を教えていただけますか。

ぽこりんママ:マイホームを持つことを意識しはじめたのは、今から10年ほど前です。子どもたちがまだ小さかったころ、「子どもたちのためにもマイホームが欲しいね」と、元夫と話していました。その後、いろんな工務店を回って、予算などを調べました。最終的にマイホームに入居できたのは5年前のことです。

八木:マイホームを建てる際、維持費は把握されていましたか。

ぽこりんママ:「この地域でこの広さだと、固定資産税はいくらくらいかかる」「壁や屋根の修繕はどのくらいの頻度でやる必要があって、いくらくらいかかる」程度は工務店さんに教えてもらっていましたが、すべてを把握できていたわけではありません。

実は当時、工務店さんには「これからかかる費用をすべて知りたいので、一覧にして教えてほしい」と相談したんですけど、なんとなくうやむやになってしまって……。

八木:そうだったのですね。それでは、実際にマイホームの維持費について見ていきましょう。

マイホームの維持費の目安はどのくらい?

八木:まず、毎年かかる固定資産税と都市計画税についてです。

固定資産税は「固定資産税評価額×標準税率」、都市計画税は「固定資産税評価額×制限税率」で算出され、税率は居住する市区町村によって異なります。固定資産税評価額は、購入金額の60%~70%程度が目安になります。さらに、住宅政策の観点から、税負担を軽減する特例措置も設けられています。

全国平均を算出するのは難しいため、ここでは東京23区内に住むAさんと、地方に住むBさんをモデルにして、「一戸建て・新築1年目」の場合の固定資産税と都市計画税の目安を計算してみましょう。

固定資産税の目安

| 東京23区在住Aさん | 地方在住Bさん | |||

| 土地 (50㎡) | 建物 (60㎡) | 土地 (100㎡) | 建物 (120㎡) | |

| 購入金額 | 2,500万円 | 4,500万円 | 1,000万円 | 2,000万円 |

| 固定資産税評価額 | 1,500万円 | 2,700万円 | 600万円 | 1,200万円 |

| 固定資産税 | 3万5,000円 | 18万9,000円 | 1万4,000円 | 8万4,000円 |

| 固定資産税の計算式 ・土地:固定資産税評価額×1/6(特例措置)×1.4%(標準税率) ・建物:固定資産税評価額×1/2(特例措置)×1.4%(標準税率) | ||||

※ 固定資産税は、新築した年の翌年の1月31日まで一定の書類を添付して申告すれば軽減される(一般住宅のうち、新築の場合は3年間、認定長期優良住宅の場合は5年間)。

都市計画税の目安

| 東京23区在住Aさん | 地方在住Bさん | |||

| 土地 (50㎡) | 建物 (60㎡) | 土地 (100㎡) | 建物 (120㎡) | |

| 購入金額 | 2,500万円 | 4,500万円 | 1,000万円 | 2,000万円 |

| 固定資産税評価額 | 1,500万円 | 2,700万円 | 600万円 | 1,200万円 |

| 都市計画税 | 1万5,000円 | 8万1,000円 | 6,000円 | 3万6,000円 |

| 都市計画税の計算式 ・土地:固定資産税評価額×1/3(特例措置)×0.3%(制限税率) ・建物:固定資産税評価額×0.3%(制限税率) | ||||

※ 都市計画税は、特例として、200㎡以下の小規模住宅用地は「固定資産税評価額×3分の1」、住宅用地の200㎡超の部分は「固定資産税評価額×3分の2」に軽減される。

八木:このほかにも、定期的にかかる修繕費や、火災保険などの保険料が必要になります。たとえば、一戸建ての場合、築10年ほどで徐々にリフォームが必要になる箇所が出てきます。

外壁やトイレ、浴室などが対象になることが多く、外壁やトイレのリフォームは15年~20年、浴室は10年~15年くらいが目安です。国土交通省の「令和5年度 住宅市場動向調査報告書」によると、リフォームにかかる費用の平均は137万円となっています。

実際に建てたからこそ伝えたい!私の後悔。

八木:マイホームに住みはじめてから発生する維持費について、「こうしておけばよかった」と後悔したことはありますか。

ぽこりんママ:はい、あります! わが家は3,000万円の住宅ローンを組んだのですが、家を建てる前に、維持費の全体像をしっかり把握しておけばよかったと後悔しています。

実際に住んでから見積もったところ、これからかかる維持費として、たとえば5年に1回のシロアリ駆除で約10万円、10年に1回の給湯器の修理で約80万円、15年に1回の壁の修繕で100万円~200万円ほどが必要だとわかりました。

家電は10年くらいで壊れると聞いていたのですが、実際には住みはじめて5年目でエアコン2台が連続して壊れてしまいました。こうした不測の事態や物価の上昇、保険などを考えると30年住んだとして、家の購入費と維持費を合わせたらかなりの金額になります。家を建てる前に、その覚悟を持っておきたかったですね。

八木:家を持つと、予期せぬことがいろいろと起こります。ぽこりんママさんのように予想外の家電の買い替えが必要になったり、土地や建物の固定資産税評価額が変動した結果、固定資産税などが変わったりすることもあります。また、新しい住まいの光熱費は、現在住んでいる家よりもかかる可能性もあります。これから家を購入する方は、家計に余裕のある住宅ローンを組んでほしいですね。

マイホームに長く住み続けるには、お金の事前準備も必要?

八木:先ほど「住んでから見積もった」とおっしゃっていた維持費ですが、今はどのように把握されていますか。

ぽこりんママ:ライフプラン表をつくって、そこに「何年後に何の修繕でいくらくらい必要になるのか」を記入しています。

八木:ライフプラン表には、マイホーム以外のプランも書き出しているんですよね。

ぽこりんママ:はい。そのプランによると、10年目に見込んでいる大規模修繕と、子どもの大学進学、それに車の買い替えが重なりそうなんです。

そのため、たとえば「マイホームに関する費用は毎年これくらいためておきたい」という目標額を設定し、その額を12か月で割って、日常的に使う口座とは違う口座に毎月入金しています。また、家電はなるべく新品を買わないようにしようとか……。そのおそろしい時期に向けて意識的に準備をしています。

八木:それはいい方法ですね。1つアドバイスすると、給湯器や家電の買い替えに際して、自治体によっては補助金制度がある場合があります。ぜひ、お住まいの地域の補助金制度を調べて、活用することをおすすめします。

いずれ来る大きな出費に向けて、コツコツ積み立てておく。

八木:ぽこりんママさんは現在、家計管理の講師をされていると伺いました。これから家を建てる方へのアドバイスはありますか。

ぽこりんママ:生徒さんの家計を拝見すると、年間100万円ほどの隠れ出費があって、これが家計を乱してしまうという方が多いんです。

食費や住宅ローンなど、毎月必ずかかる費用は皆さんしっかり予定に組み込んでいますが、マイホーム修繕や車検代、家族旅行など、不定期または数年に1回程度の出費──私はこれを「特別費」と呼んでいますが、この特別費をきちんと把握できていないケースが珍しくありません。徹底的に洗い出して準備しておくことが大切です。

八木:そうですね、私も、特別費の把握が家計管理の成功の鍵だと思います。ただ、一方で、ぽこりんママさんのような「毎月の理想的な家計管理」は難しいと感じる方もいるでしょう。そんな方には、「ゆるい管理」をおすすめしています。

ぽこりんママ:どのような管理方法ですか。

八木:口座を「使うお金」と「ためるお金」に分け、家の維持費などの特別費を1年分まとめて「ためるお金」の口座に移しておくというものです。「使うお金」の口座は残高がなくならないように管理し、可能であれば、ためるお金の口座で金融商品や保険商品を堅実に運用するとさらによいとアドバイスしています。

マイホームの維持費を見据え、お金を積み立てる方法は?

ぽこりんママさんと八木さんのお話を通じて、マイホームに住み続ける限り、さまざまな維持費が発生することを実感できたのではないでしょうか。ここからは、そんな維持費にも活用できる、将来の出費に備えられる保険商品を紹介します。

将来の出費にも備えられる、第一生命の「指数連動型個人年金保険(無配当)2024」。

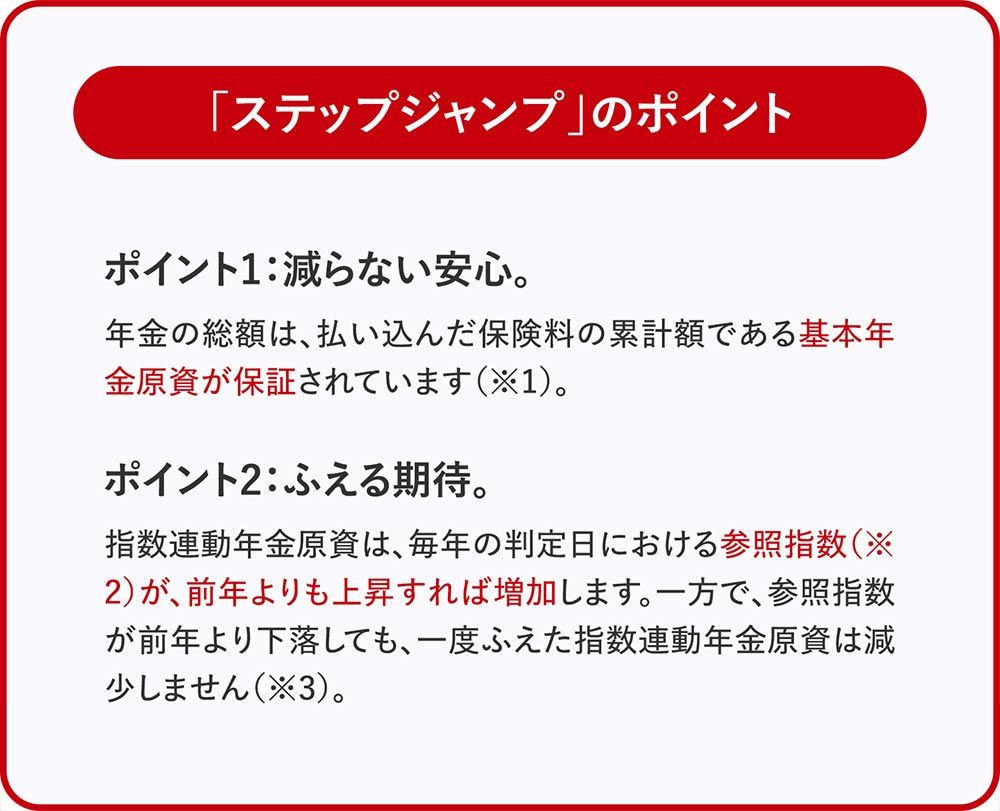

第一生命の「指数連動型個人年金保険(無配当)2024」(以下、「ステップジャンプ」)は、15年・35年先などの中期から長期までの資産形成に活用できる個人年金保険。

この保険は、契約日から3年経過以後は、払い込んだ保険料の累計額(基本年金原資)が保証(※1)されながら、運用成果に応じて年金額がふえるという期待も持てるもの。払い込んだ保険料の累計額である「基本年金原資」と、上乗せ部分である「指数連動年金原資」の2階建てのしくみとなっています。

※1 契約日から3年経過前に解約した場合、解約返還金は払い込んだ保険料の累計額を下回ります。

※2 第一生命所定の参照指数を使用します。この指数は、世界各国の株式・債券・不動産などに分散投資を行い、その運用成果を反映して算出されます。

※3 保険期間を通じて参照指数が一度も増加しなかった場合、指数連動年金原資はありません。

30歳女性が加入した場合は?実際に「ステップジャンプ」でシミュレーション。

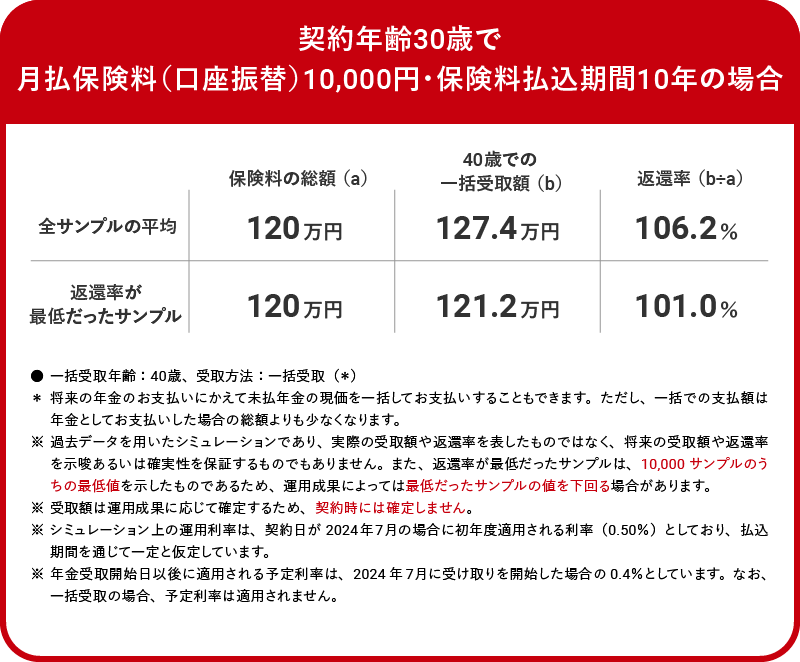

では実際に、「ステップジャンプ」でシミュレーションしてみましょう。契約者を30歳女性、保険料払込期間を10年、40歳のときに一括受取する場合で考えてみます。

なお、シミュレーションは、過去(2007年1月~2022年12月)のマーケットの動きにもとづき、10,000パターンのサンプルにおける受取額をシミュレーションした結果、返還率が全サンプルの平均となる値と、返還率が最も低かったサンプルの値を記載しています。

堅実なお金の運用で、安心のマイホーム生活を。

マイホームに末永く快適に住み続けるには、定期的なメンテナンスや修繕が欠かせません。将来にわたって安心して暮らすためにも、保険商品などを活用して、今のうちから維持費を計画的に準備していきましょう。

イラスト/そやままい

【監修者】八木 陽子

ファイナンシャルプランナー。

東京都在住。1男1女の母。出版社勤務を経て独立。2001年、ファイナンシャルプランナーの資格を取得後、マネー記事の執筆やプロデュース、セミナーなどの仕事を行う。2008年、家計やキャリアに関する相談業務を行う株式会社イー・カンパニーを設立。著書に『マンガでカンタン!お金と経済の基本は7日間でわかります。』(Gakken)など。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2024年9月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

※ この記事は、2025年3月時点の商品の概要を説明したものであり、契約にかかるすべての事項を記載したものではありません。検討にあたっては「保障設計書(契約概要)」など所定の資料を必ずお読みください。また、契約の際には「重要事項説明書(注意喚起情報)」「ご契約のしおり」「約款」を必ずお読みください。