学資保険、結局ウチはいる?いらない?教育資金の貯め方も解説。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」、生命保険料を「保険料」と記載している部分があります。

親になることを意識したとき、そして子どもが生まれたとき、気になるのが学資保険。しかし、周囲から「いる」「いらない」と両極端な意見が聞こえてくることも少なくありません。「結局どうすればいいの!」と迷っている人も多いのでは?

そこで、この記事ではご自身も6人のお子さんを育てるファイナンシャルプランナー・橋本絵美さんに、学資保険はどのような人に向いているかを聞きました。学資保険以外の教育資金の貯め方などもあわせて紹介します。

目次

- 学資保険のいる・いらないはどう決める?まずは必要な教育資金を確認。

- 学資保険はこんな家庭におすすめ。

- 学資保険はこんな家庭には不要かも。

- 学資保険のメリット、デメリットと留意点をチェック。

- 学資保険のほかにもある!教育資金の貯め方。

- まとめ

学資保険のいる・いらないはどう決める?まずは必要な教育資金を確認。

学資保険は、子どもの将来に必要な教育資金を計画的に準備する方法の1つです。これが必要かどうかを決めるには、まず準備しなければならない教育費がいくらなのか、そしていつ必要になるのかを知っておく必要があります。

子どもの教育費ってどれくらいかかる?

進学先が公立と私立では入学金や授業料も大きく異なります。文部科学省ならびに日本学生支援機構の調査結果によると、一人の子どもにかかる幼稚園から大学進学までの費用は、それぞれ国公立もしくは私立に進学した場合、平均して以下の金額であるとされています。

以下の参考に掲載のデータをもとにミラシル編集部にて作成

参考:文部科学省「平成30年度 子供の学習費調査」

「令和2年度 私立高等学校授業料等の調査結果について」

「国立大学等の授業料その他の費用に関する省令」

「令和元年度 私立大学入学者に係る初年度学生納付金平均額調査結果」

日本学生支援機構「平成30年度学生生活調査結果 1-1表、1-3表、1-5表」

※ 金額は学校教育費と学校外教育費の合計(万円)

※ 幼児教育・保育の無償化のため幼稚園については「学校教育費」は含まれません(通園送迎費、食材料費、行事費などは、これまでどおり保護者の負担になります)。

※ 幼稚園の利用料はご状況により異なります。詳しくは内閣府のHPにてご確認ください。

もし自宅外通学や大学院(2年間)への進学、その他在学中の海外留学などを選択すれば、費用はさらに高くなると考えられるでしょう。

教育費がかかる時期はいつ?

子どもが公立の学校に通うとしても、進学のタイミングはお金がかかります。制服代や勉強に必要な辞書や参考書など、在学中に必要なお金も見過ごせません。

なかでも、教育費がもっとも必要になるのは高校を卒業して、大学に入学するタイミングです。入学金、授業料などさまざまな費用がかかります。地元を離れて1人暮らしをはじめるならば、引っ越し費用、アパートやマンションの入居費、家電をそろえるなど新生活の準備費用も発生します。

学資保険は、どう役立つの?

これだけの費用を一度に用意するのはかなり大変。そこで、学資保険を活用すれば、子どもが小さいときから長い期間をかけて、大学進学や学生生活を続けるために必要なお金を計画的に準備していくことができます。

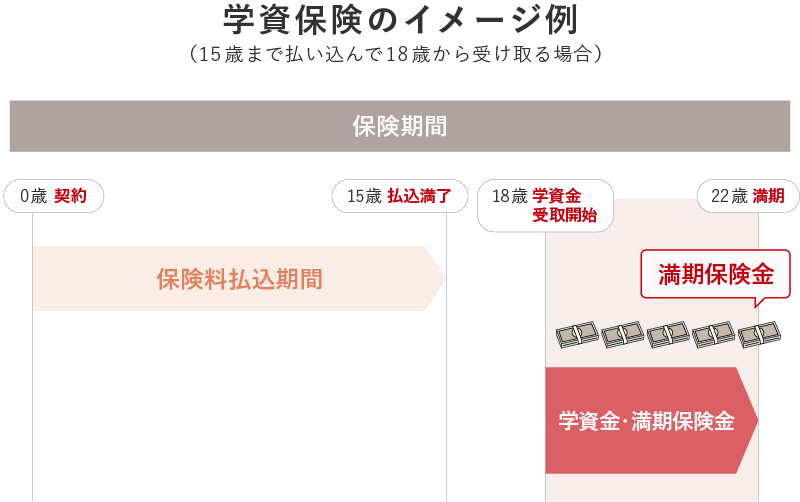

学資保険の満期は、契約時に決めます。満期とは、保険期間が満了するタイミングのこと。「18歳満期」、「22歳満期」のほか、大学進学に必要なお金を少し早めに用意できる「17歳満期」などもあります。

また、なかには中学校や高校の入学時期にあわせて学資金、あるいは大学入学前後から学資金が毎年受け取れるタイプもあります。兄弟構成なども踏まえて、家計の負担が増すと予想される時期に学資金や返還金が受け取れるものを選ぶとよいでしょう。

学資保険はこんな家庭におすすめ。

学資保険の一番の特徴は「まとまった教育費が必要になる時期まで、計画的に教育資金の準備ができる」ことです。また、次のような保険ニーズがある人にも適していると思います。

万一の場合に備えたい。

学資保険には、商品によってさまざまな保障が付いています。たとえば、加入期間中に契約者である親権者が死亡したり、高度障害状態になったりした場合は、それ以降の保険料の払い込みが免除されるというものなどです。このようなケースでも満期保険金が受け取れるので、教育資金に対する不安を解消できるのが大きなメリットです。

お金があるといろいろな用途に使ってしまう……。

学資保険に加入すると、決まったタイミングで保険料を払い込みます。口座振替であれば、契約者の指定口座から自動的に引き落とされます。外食やレジャーなどにムダ遣いしてしまって家計に余裕がない月、旅行やクルマの購入などにお金を使いたい月でも、保険料の支払いが後回しになることはないでしょう。

さらに、満期にならないと保険金が受け取れないことも、このようなタイプの人にとっては大きなメリット。「中学受験や高校受験に費用がかかり、大学受験のころには足りなくなってしまった……」ということも、学資保険の満期を大学受験のころに設定しておけば起こりません。

学資保険はこんな家庭には不要かも。

こうしてみると、学資保険は子どものいる家庭では必須に見えますが、以下のような家庭では学資保険は必ずしも必要とは限りません。

すでに教育費は十分貯めてある。

「十分な教育資金がすでにある」という人ならば、学資保険にこだわる必要はありません。祖父母が孫の大学進学や学生生活に必要な費用を援助してくれるといった家庭も学資保険の必要性は低いでしょう。

自分で貯金管理ができる。

学資保険は家計の事情に関係なく、強制的に保険料が契約者の指定口座から引き落とされます。教育資金を着実に増やせる半面、融通の利かない支出になってしまう場合もあります。自分で計画的にたくわえていける人ならば、余裕のあるときは多めに貯金するなど、実際の懐具合を考えながらバランスよく貯めていけるでしょう。

お金をもっと増やしたい。

学資保険は、長ければ20年近くの期間、保険料を払い込むことになります。保険会社は保険料を運用しますが、払い込んだ保険料に対する満期保険金の返還率は90%台後半から105%前後の範囲が多くなっています。保障重視型の学資保険では、返還金が積み立てた保険料よりも少なくなるケースもあります。

とはいえ、個人での資産運用にはリスクがともないます。将来支出することがわかっている教育資金を計画的に準備することを目的に資産運用をはじめたにもかかわらず、「お金を増やすつもりが半分になってしまった」では困ります。資金の性質を踏まえたリスクマネジメントをご自身の判断で行っていく必要があります。

学資保険のメリット、デメリットと留意点をチェック。

ここまで学資保険の特徴にもふれてきましたが、あらためてメリットとデメリット、留意点を見てみましょう。

学資保険のメリットとは?

学資保険への加入で得られるメリットは次のとおりです。上手にメリットを活かしましょう。

| 教育資金の確保 |

|

| |

| 万が一の場合に保障がある | 親(契約者)が死亡した場合、所定の高度障害状態になった場合は以後の保険料の払い込みが免除される保障がある。この場合、満期保険金も予定どおりに受け取れる。 |

| 所得控除の対象になる | 支払った保険料は生命保険料控除の対象になるので、払い込んだ金額に応じて一定の金額が契約者のその年の所得から差し引かれ、所得税・住民税が軽減される。 |

| 返還率が高くなったりポイントがたまったりする保険料の支払い方法もある |

|

|

学資保険のデメリットとは?知っておきたい留意点。

学資保険のデメリットと言える項目をまとめると次のとおりです。よく知って、賢く利用しましょう。

| 満期の変更ができない | 契約時に満期が決まるので、子どもの進路変更など状況が変わった場合でも満期保険金の受け取り時期を変更することはできない。 |

|---|---|

| 途中解約すると、受け取る金額が目減りする | もし学資保険を途中解約する場合は、多くの場合、支払った保険料より目減りした金額での受け取りになってしまう。 |

| 返還率(返戻率)が低い | 保険料として支払ったぶんは、預貯金のようにいつでも引き出せるような流動性はなくなってしまう。 予定利率が低いときに契約すると、返還率(返戻率)が低い傾向がある。 |

| インフレリスクに弱い | 契約した時点で満期保険金の額が決まるので、物価が上昇しお金の価値が減少した場合、受け取れる保険金額の価値が下がってしまう。 |

| 所得税や贈与税がかかる場合もある |

|

| |

| 特約に注意が必要 | 特約をつけ、保障を手厚くすると、保障にまわる保険料部分が増えるため、返還率が低くなる可能性がある。教育費を貯めるというのが主目的なら、特約は本当に必要なぶんだけにとどめておくのがおすすめ。 |

学資保険のほかにもある!教育資金の貯め方。

教育資金を貯める方法は学資保険だけではありません。3つの方法をご紹介します。

貯蓄性のある生命保険。

学資保険以外でも契約者の死亡保障を確保しながら教育資金を準備できる生命保険があります。終身保険は契約を続けている限り一生涯の死亡保障を確保することができます。解約すると解約返還金(返戻金)を受け取ることができる、貯蓄性のある生命保険です。

終身保険の中でも低解約返還金(返戻金)型終身保険は、保険料払込期間中の解約返還金(返戻金)が払込保険料の7割程度に抑えられてしまう代わりに保険料が低めに設定されています。ただし、保険料払込満了後は解約返還金(返戻金)が上昇していきます。

学資保険との大きな違いは、主に以下の2つです。

お金を受け取る時期。

低解約返還金(返戻金)型終身保険は、契約者の死亡時に保険金が受け取れるほか、払込期間の終了以降、返還金(返戻金)を受け取るタイミングも選べます。お金が必要になったときに解約して、返還金(返戻金)を受け取るシステムなので、解約を遅くするほど運用期間が延びてより多くの返還金(返戻金)を受け取れるというシステムです。

契約者死亡時の保障。

学資保険の場合、タイプによっては、契約者が死亡した際に保険料払込免除の保障がありますが、学資金は死亡時ではなく、契約どおりの時期に支払われます。

終身保険の場合は被保険者が死亡したときに保険金が支払われます。

銀行預金

生命保険を活用した場合、使いたいときにお金がおろせない、家計が苦しいときには保険の解約を検討しなければならないというデメリットもあります。銀行預金で貯めていた場合、いつでもおろすことができますし、貯めるのが難しい場合は一時積み立てを中断することができます。

ただし、「超低金利時代」とも言われる状況では、銀行口座にお金を預けても、お金が増える効果はほとんどありません。定期預金であったとしても、相対的に金利は高くありません。たとえば金利が0.002%だとした場合、100万円を1年間預けてわずか20円の利息が付く、といった程度です。

ネット銀行には金利0.015~0.2%などを掲げているところもあるので、ネット銀行を利用するのもよいでしょう。

投資

学資保険よりも高い利回りを期待して、株式・投資信託などに投資をするという方法もあります。

大きく資産を増やせる可能性がある半面、投資に運用リスクはつきものなので、元本割れ、損失が発生するケースもあります。

学費は資金が必要な時期が決まっているためすべてを投資で準備する方法はおすすめできませんが、学資保険や預貯金と併用してリスク許容度の範囲内で行うようにしましょう。投資を行う際はつみたてNISAやジュニアNISAといった非課税制度を活用するとよいでしょう。

つみたてNISA

長期の積立・分散投資を通じた資産形成を後押しするために創設された税制優遇制度です。

投資から得られる分配金に対しては通常、税率20.315%で課税されますが、つみたてNISAでは毎年40万円まで積み立てによる投資信託の購入ができ、最長20年間非課税になります。

ジュニアNISA

未成年者(0歳~19歳)を対象に、上場株式や株式投資信託のなどの配当・譲渡益が非課税になります。

ジュニアNISAでは専用口座を開設して年間80万円までの非課税投資枠が設定されています。18歳まで原則払い出しはできません。2023年までの制度ですが、2023年までに投資したものは子どもが20歳になるまで非課税で運用を続けることができます。つみたてNISAの限度額の2倍となる年間80万円が非課税で運用できるメリットは大きいと言えます。

まとめ

家庭ごとの家計状況や重視するメリットなどさまざまな要因があるので、学資保険に入るべきか否かは一概には言えませんが、親(契約者)に万一のことが起きてしまった場合の保障があることは大きなメリットですし、貯金が苦手な場合などは、学資保険で強制的に将来の教育資金を準備できることのメリットは大きいでしょう。

とはいえ、家庭のマネープランを考えると、限られた資産をより効果的に運用していくことも大切。「できる限り保険にお金を使う」というのは得策とは言えません。たとえば、上の子は学資保険、下の子はジュニアNISA、といったように、運用も取り入れてバランスのとれた資産形成を行うのもおすすめです。

いずれにせよ、学資保険を考える時期になったら、まずは我が家のマネープランとライフプランから考えるのがよいでしょう。

写真/Getty Images

橋本 絵美

はしもとFPコンサルティングオフィス代表。ファイナンシャル・プランナー、お片づけプランナー。

慶應義塾大学商学部卒。2男4女を育てるママFP。子どもは宝であり、安心してもう1人子どもを産めるようにサポートしたいという思いからFPとなる。実践にもとづく「貯まる家計のしくみづくり」が好評。

※ この記事は、ミラシル編集部が監修者への取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2021年10月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。