医療保険は控除の対象? 区分は? 知っておきたい生命保険料控除の基礎知識。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

女性の20代から30代は、結婚・妊娠・出産など、ライフステージの変化が大きい時期です。さまざまなライフイベントを機にマネープランなどを見直すなかで、医療保険を考え直す人も多いのではないでしょうか。そこで、「保険料控除の存在は知っているけれど控除ってそもそも何?」「医療保険に加入するとどんな控除を受けられるの?」「どんな申請をすれば控除を受けられるの?」といった、医療保険を検討するなら知っておきたい控除の基本を、税理士でファイナンシャルプランナーでもある山田琴江さんに伺いました。

目次

- 控除ってそもそもどういうもの?

- 所得税と控除のしくみ。

- 控除の種類。

- 生命保険料控除とは。

- 生命保険料控除の申請方法。

- 女性医療保険も生命保険料控除の対象。

- ライフステージの節目に、保険料控除を理解して保険を見直そう。

控除ってそもそもどういうもの?

税金の計算において「控除」とは、課税対象となる所得金額や納付すべき税金の額から一定の額を差し引くことで、納税者の税金負担を軽減するための制度です。生活の安定のために必要な支出は、税金を優遇しましょうという国の方針によって設定されました。

所得税と控除のしくみ。

まずは所得税のしくみから説明しましょう。課税の対象になるのは、会社と雇用契約を結んでいる会社員が会社から受け取る「給与」や、個人事業主が受け取る「報酬」などです。これらの給与や報酬などを税制では「所得」といいます。そして課税の対象になる所得金額に規定の税率をかけて計算したものが「所得税」になります。

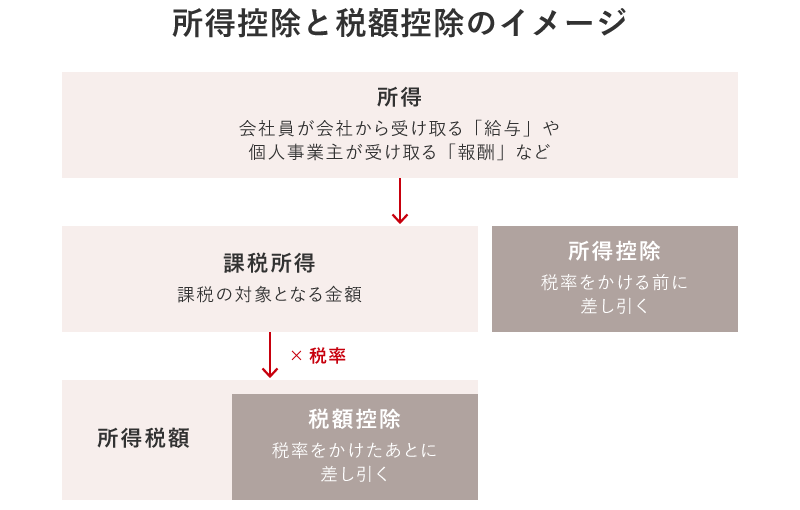

次に「控除」のしくみですが、控除には2つの種類があります。1つは税率をかける前の所得から差し引くもので「所得控除」といいます。もう1つは税率をかけたあとの所得税額から差し引くもので、「税額控除」といいます。「所得控除」は間接的に、「税額控除」は直接的に、所得税を減らすしくみとして整理できます。

取材内容をもとにミラシル編集部にて作成

控除の種類。

「所得控除」と「税額控除」について、主なものをみていきましょう。

所得控除

「所得控除」は、企業からもらう給与所得などの所得から差し引く控除のことです。15種類の控除があり、それぞれに適用の条件が設定されています。その中で、所得2,500万円以下の納税者に適用されるのが「基礎控除」です。所得2,400万円以下であれば、48万円(2023年2月時点)を所得から差し引きます。扶養対象親族がいる場合は「扶養控除」も受けられます。

また、納税者が支払った健康保険・国民年金・厚生年金保険の保険料は、「社会保険料控除」として全額を所得から控除できます。会社員の場合は、給与から引き去られているため基本的には控除の手続きは必要ありませんが、個人事業主は自治体から送付される納付額通知書などで金額を確認して確定申告書で手続きをすることになります。

このほか、生命保険に加入している場合は「生命保険料控除」、地震保険に加入している場合は「地震保険料控除」、個人型確定拠出年金(iDeCo)などに加入している場合は「小規模企業共済等掛金控除」を受けられます。

税額控除

「税額控除」は、課税所得から算出した所得税額から差し引く控除のことです。主なものに、住宅ローンを組んでいる場合などに適用される「(特定増改築等)住宅借入金等特別控除」、株式投資をしている場合は「配当控除」、政党・認定NPO法人・公益社団法人などへ寄付をしている場合は、「寄附金特別控除」を受けられます。

生命保険料控除とは。

「生命保険料控除」は、納税者が生命保険料、介護医療保険料および個人年金保険料を支払った場合に受けられる一定金額の所得控除です。

生命保険料控除の対象。

生命保険料控除には、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」があります。控除額を計算する際、それぞれの控除には条件があります。まずは、自分が入っている保険がどの保険料控除の対象になるかを契約書などで確認する必要があります。次に、契約時期を確認します。2012年1月1日以降に契約した「新契約」、2011年12月31日以前に契約した「旧契約」に分けられます。

新契約と旧契約では、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」に対する保険料控除額の計算式が異なります。また、旧契約は「介護医療保険料控除」の対象にはなりません。

新契約(2012年1月1日以後に締結した保険契約など)の計算式

| 所得税 | 住民税 | ||

| 年間の払込保険料など | 控除額 | 年間の払込保険料など | 控除額 |

| 2万円以下 | 払込保険料等の全額 | 1万2,000円以下 | 払込保険料等の全額 |

| 2万円超 4万円以下 |

払込保険料等×1/2+1万円 | 1万2,000円超 3万2,000円以下 |

払込保険料等×1/2+6,000円 |

| 4万円超 8万円以下 |

払込保険料等×1/4+2万円 | 3万2,000円超 5万6,000円以下 |

払込保険料等×1/4+1万4,000円 |

| 8万円超 | 一律4万円 | 5万6,000円超 | 一律2万8,000円 |

参考:財務省 財務総合政策研究所「財政金融統計月報第817号」

旧契約(2011年12月31日以前に締結した保険契約など)の計算式

| 所得税 | 住民税 | ||

| 年間の払込保険料など | 控除額 | 年間の払込保険料など | 控除額 |

| 2万5,000円以下 | 払込保険料等の全額 | 1万5,000円以下 | 払込保険料等の全額 |

| 2万5,000円超 5万円以下 |

払込保険料等×1/2+1万2,500円 | 1万5,000円超 4万円以下 |

払込保険料等×1/2+7,500円 |

| 5万円超 10万円以下 |

払込保険料等×1/4+2万5,000円 | 4万円超 7万円以下 |

払込保険料等×1/4+1万7,500円 |

| 10万円超 | 一律5万円 | 7万円超 | 一律3万5,000円 |

参考:財務省 財務総合政策研究所「財政金融統計月報第817号」

新契約の場合は、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の控除額を合計して所得税で最大12万円、住民税で最大7万円が控除額となります。旧契約の場合は、「一般生命保険料控除」と「個人年金保険料控除」の控除額を合計して所得税で最大10万円、住民税で最大7万円が控除額となります。新契約と旧契約の両方に加入している場合は、両方を合算して所得税で最大12万円、住民税で最大7万円が控除額となります。

参考:国税庁「保険と税」

なお、加入している保険商品の区分は、10月ごろに保険会社から加入者へ送られてくる「生命保険料控除証明書」などで確認できます。

生命保険料控除の申請方法。

生命保険料控除は、年末調整または確定申告で申請できます。

年末調整

年末調整とは、源泉徴収された税額の年間合計額と、年税額を一致させる精算の手続きです。給与を支払う会社が従業員に対して行い、所轄の税務署へ提出します。

申請方法

年末調整を受ける場合、従業員はその年の「給与所得者の保険料控除申告書」に必要事項を記載のうえ、「生命保険料控除証明書」を期日までに会社に提出して生命保険料控除を受けます。

確定申告

確定申告とは、主に給与以外の所得がある方が、毎年1月1日から12月31日までの1年間に生じた所得の金額と、それに対する所得税などの額を計算して確定させる手続きです。源泉徴収された税金や予定納税額などがある場合には、この確定申告によってその過不足を精算します。

申請方法

確定申告で申請する場合は、確定申告書の生命保険料控除の欄に記入し、生命保険料控除証明書または電磁的記録印刷書面を確定申告書に添付するか、確定申告書を提出する際に提示する必要があります(※)。

※ e-Taxで確定申告書を提出する場合は、生命保険料控除証明書の提出を省略することができる。

生命保険料控除証明書

「生命保険料控除証明書」は、年間の保険料の支払金額を証明する書類で、毎年10月ごろに生命保険会社から保険加入者へ送られます。新契約・旧契約の区分、保険の種類と証明額・申告額の内訳が記され、年末調整や確定申告に必要な添付書類となるため、大切に保管しましょう。

女性医療保険も生命保険料控除の対象。

結婚や出産などのライフステージの変化や家族の将来を見すえて、新たに女性医療保険への加入を検討する人も多いでしょう。通常の病気やケガに加えて、女性特有の疾病を保障する女性医療保険も生命保険料控除の対象になります。近年は、乳がんや子宮がんはもちろん、妊娠・出産時のリスクや精神疾患などまで幅広く保障する保険商品もあり、選択肢が増えています。

入る保険を保険料で判断される方もいますが、自分に必要な保障がついているかが肝心。書面で保障内容を確認してから契約するのは、女性医療保険に限らず、保険を選ぶ際に心がけたいことです。一般の医療保険では賄えないところを保障しているのが、女性医療保険です。特にご家族に女性特有の病気にかかっている方が多い場合は、リスクが高いと考えられるため、加入を検討してみるのはいかがでしょうか。

医療保険の控除は主契約と特約で区分が異なることも。

医療保険の保険料が、主契約と特約の2段階になっている場合は、主契約部分と特約部分で生命保険料控除の区分が異なることもあります。区分ごとに限度額があるため、別の生命保険に加入している場合には、必要に応じて控除枠のバランスも考慮するといいでしょう。

ライフステージの節目に、保険料控除を理解して保険を見直そう。

1年間の所得金額から差し引く形で税額が軽減される「所得控除」と、税額から直接差し引く「税額控除」があり、それぞれに各種項目があるので該当するものを見落とさないようにしましょう。

中でも保険を検討する際に知っておきたい「生命保険料控除」は、2012年1月1日を境に制度が異なり、控除の区分や額も異なるので「生命保険料控除証明書」で確認を。この「生命保険料控除証明書」は、年末調整や確定申告で控除の証明書になります。

病気やケガによる通院・入院の費用をサポートする医療保険は基本的に「介護医療保険料控除」に区分されることが多いです(※)。結婚などのライフイベントを機に保険を見直すならば、保険料控除の区分などまで考慮して検討できるとマネープランが改善できるかもしれません。また、女性であれば、女性特有または女性に多い疾病もカバーされる保険に加入すれば保障面でも安心できそうです。あらためて自分に必要な保険を検討してみてはいかがでしょう。

※ いずれに分類されるかは保障内容によって異なるため詳細は生命保険会社にご確認ください。

参考:国税庁「No.1141 生命保険料控除の対象となる保険契約等」

写真/PIXTA

山田 琴江

FPみらいえ代表。ファイナンシャルプランナー・公認会計士・税理士。高校生のときに父親ががんで他界し、金銭的に苦労した実体験から、親の経済力に左右されず子どもが夢を追いかけられる社会をつくりたいと思い、ファイナンシャルプランナーとしての活動を行っている。

※ この記事は、ミラシル編集部が監修者への取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2023年2月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。