老後は賃貸と持ち家どちらがいい?メリットや老後資金について検討しよう。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

定年で仕事をやめたあと、どのくらいの貯蓄が必要となるかは「どう暮らすか」によっても変わります。特に生活の拠点となる住居は、資金計画に大きく影響を及ぼすものです。その住居について検討する際、特に意見が分かれるのが「賃貸か持ち家か」ということ。年金暮らしになっても、自分が望む暮らしをするにはどんな対策が必要か、基本的な考え方をシニアの生活に詳しいファイナンシャルプランナーの豊田眞弓さんが解説します。

目次

- 老後に賃貸に住むメリット。

- 老後に持ち家に住むメリット。

- 賃貸と持ち家、どちらのほうが向いている?

- 住居に関わる費用には何がある?

- 住居費だけじゃない!老後に必要なお金。

- 個人年金保険で老後資金を備えよう。

- 【まとめ】どんなライフスタイルでも、老後資金はしっかり備えよう。

老後に賃貸に住むメリット。

不動産という資産をもたないことは1つの不安要素かもしれません。しかし、ライフスタイルによっては有利になることもあります。現在賃貸に住んでいる方が老後も賃貸で生活することを考えた場合のメリットを見ていきましょう。

年収や家族構成などに応じて住み替えできる。

一般的に、賃貸に住む大きなメリットは「住み替えの自在性」です。子どもの独立や自身の定年、配偶者との死別、親の介護など、年を重ねるごとにライフスタイルが変化する可能性は高まります。たとえば、家族の部屋が必要なくなってより小さな家に住み替えたり、親の介護で実家近くに移り住んだりするなど、居住場所の選択肢が多いのは賃貸でしょう。

職場への好アクセスが必須条件ではなくなってから、都心から離れて落ち着いたエリアに住み替えるケースも珍しくはありません。一定年齢になったら有料老人ホームやサービス付き高齢者向け住宅に住むなど、個々の状況によりますが、必要や希望に応じて引っ越ししやすいと言えます。

住み替える場合の費用負担が少ない。

何らかの事情で住み替える場合の費用は、敷金・礼金、仲介手数料、前家賃、鍵の交換費用、火災保険料などです。敷金・礼金はかかる場合とかからない場合がありますが、かかる場合は、それぞれ家賃の1か月~2か月程度で、住宅を購入する場合よりも初期費用は安く抑えられます。また賃貸物件ではメンテナンスに気を遣う必要がないのは魅力の1つ。一方で、住む限りは家賃を払い続けなくてはなりません。そのため、定年後も毎月無理なく家賃を払い続けられる物件を選ぶ、または住み替えることが大切です。

老後に持ち家に住むメリット。

購入費用はかかるものの、のちの資産になるのが持ち家。住みなれた家にずっと住み続けられることは大きな安心につながります。それでは持ち家に住むことのメリットを見ていきましょう。

資産になる。

持ち家の最大のメリットは「資産になる」こと。物件にもよりますが、売ればまとまったお金になり、転居資金や高齢者施設への入居金などにも充てられます。貸せる物件であれば、定期的な家賃収入が得られるため、老後の貯蓄や収入に不安がある人にとっては大きな安心材料となるでしょう。

ただし、資産となるかどうかは、物件や立地、築年数などさまざまな要因によって左右されます。購入を検討する場合は、できるだけ「資産価値が保たれる物件」であることをたしかめ、売りやすさや貸しやすさといった観点からも検討することを忘れないようにしましょう。

住宅ローン完済後の住居費が抑えられる。

持ち家は、購入するために頭金などの費用がかかります。また、購入後は住宅ローンの返済以外に、固定資産税がかかるほか、修繕費(マンションなら管理費・修繕積立金)もかかります。できればローンは働いているうちに完済しておくことをおすすめします。住宅ローンを完済すれば、その後の住居費が抑えられるのは大きなメリットです。

また、リフォームやDIYなど部屋を自由にアレンジできるのも持ち家ならではのメリットです。老後は現役時代に比べると、自宅で過ごす時間や自由に使える時間が増えます。居心地を追求した「自分の城」を築き上げる充実感に加え、安心感のある生活が望めます。

賃貸と持ち家、どちらのほうが向いている?

賃貸と持ち家、どちらが得になるのか。賃貸は同じ家賃を「あと〇年払うなら……」と掛け算をして、その結果で比較されますが、はたして生涯同じ家に住み続けるでしょうか? 子どもが独立したあとは小さな家に住み替えるなど転居する可能性があれば、その予測は必ずしも適切な判断基準にはなりません。そこで考慮したいのが「どう暮らしたいか」という本人や家族が望む環境です。

「定年後は海の見える場所でゆっくり暮らしたい」「田舎暮らしをしたい」「むしろ都会に住みたい」など、現状とは違う環境でのシニアライフを考えているのであれば、住み替えやすい賃貸が向いているかもしれません。老親のためいつかは実家で暮らしたい、独立した子どもの自宅付近に転居したいと考えていたり、将来は高齢者施設への入居を希望したりしている場合でも同様です。

一方、「ずっと同じ場所に住み続けたいと考えている」「子どもが住み続けることを希望している」ようであれば、持ち家が向きます。もし、まとまった資金や定期収入を望むことになった場合に、売ったり貸したりすることを検討できることもメリットと言えるでしょう。

このように、賃貸か持ち家かを決めるには、家族構成やかかる費用などを考慮するとともに、老後の拠点をどこにするかということもポイントです。

どんな人に向く?

| シニアライフで希望する環境 | そのほかの条件 | |

| 賃貸 | ・現状とは違う環境 | ・いずれ転居する予定がある ・高齢者施設に入居する予定がある |

| 持ち家 | ・最期まで同じ環境 | ・子どもが住み続ける |

取材内容をもとにミラシル編集部にて作成

住居に関わる費用には何がある?

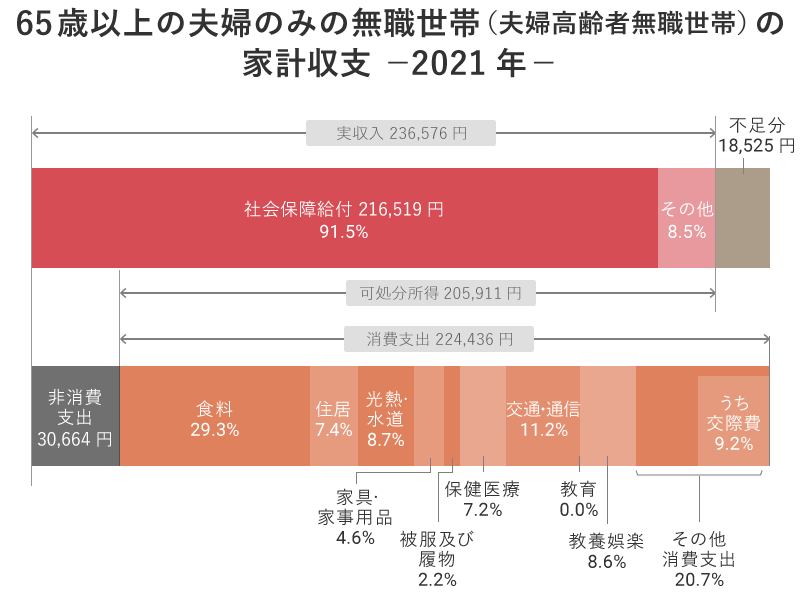

総務省の調査では、65歳以上の夫婦のみの無職世帯の1か月の家計支出のうち、住居費が占める割合は7.4%となっています。1割弱とはいえ必ず発生する固定費です。賃貸の場合は賃料など、持ち家の場合は固定資産税や管理費・修繕積立金などの支払いにあたり、住宅ローンは含まれていません。これら以外にも費用がかかってきます。それぞれ見ていきましょう。

(注)

1.図中の「社会保障給付」および「その他」の割合(%)は、実収入に占める割合である。

2.図中の「食料」から「その他の消費支出」までの割合(%)は、消費支出に占める割合である。

3.図中の「消費支出」のうち、ほかの世帯への贈答品やサービスの支出は、「その他の消費支出」の「うち交際費」に含まれている。

4.図中の「不足分」とは、「実収入」から「消費支出」および「非消費支出」を差し引いた額である。

5.図中の「非消費支出」とは、税金や社会保険料など世帯の自由にならない支出および借金利子などからなる。

賃貸の場合。

住み続ける限り、賃料に加えて定期的な更新料(定期借家契約の場合は再契約費用)が発生します。更新料なども加味して、現在の年齢から想定される家賃を試算しておく必要があります。

また、転居する際にかかるのは転居先の初期費用だけではありません。新居に持ち込めない転居前の住まいの家具などの処分、原状回復のための費用、クリーニング代、引っ越し費用などの出費も積もるとそれなりの金額になります。有料老人ホームやサービス付き高齢者向け住宅に入居することを前提にしている場合は、入居一時金などがかかるところもあります。

持ち家の場合。

固定資産税や管理費・修繕積立費などのほか、売却・賃貸に出して住み替えることを考える際には、新居を探す手間やまとまった費用がかかることを念頭に置く必要があります。

また、“終のすみか”として購入していても、自由に動けなくなったり介護が必要になったりした場合には、バリアフリー対応のリフォーム費が必要となります。高齢者施設などに入ることになれば、まとまったお金が必要な場合もあります。

さらに住宅ローンが残っている場合には、返済のための資金が必要です。

住居費だけじゃない!老後に必要なお金。

住居費も含めた老後に必要となる資金を考えてみましょう。

公益財団法人 生命保険文化センターの調査によると、「老後の最低日常生活費」は夫婦2人で1か月平均23万2,000円。もし、老後もレジャーや趣味、充実した日常を楽しめる「ゆとりのある生活」を求めるのであれば、月に約37万9,000円が必要です。

参考:公益財団法人 生命保険文化センター「2022(令和4)年度 生活保障に関する調査」

加えて、多くの人にとって必要となるのが医療・介護の予備費です。介護にかかる費用の平均は581万円(※)ほどと、決して少なくない金額です。

※ 一時的な費用の平均(74万円)+月々の費用の平均(8万3,000円)×介護期間の平均(5年1か月)で試算。

参考:公益財団法人 生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」

そのほか、自動車の買い替えや維持費、子どもの教育費や成人祝い、結婚、親の介護の支援、自分の死後(葬儀、成年後見、死後整理など)のための資金など、普段の生活費以外にも、さまざまなお金が必要になります。

個人年金保険で老後資金を備えよう。

定年後に想定される支出を考慮すると、働けるうちにある程度まとまった資金を用意しておくに越したことはありません。資産形成にはいくつかの方法がありますが、少ないリスクで貯蓄できるものがあると安心。その1つとしておすすめなのが個人年金保険です。

個人年金保険とは。

個人年金保険は、一定年齢まで払い込んだ保険料を老後に年金として受け取ることができる貯蓄性のある保険商品です。加入時に将来受け取れる金額が決まるため、運用リスクはほぼありません。ただし、受け取るタイミングでインフレが進んでいた場合には、十分な額にならない可能性はあります。また、解約すると受取額が支払った保険料を下回る可能性がある点に注意が必要です。

個人年金保険はこんなふうに使える。

個人年金保険は、原則として契約時に定めた一定の年齢になるまでお金を受け取ることができず、受け取る金額が決まっているという点で、着実に「将来の自分に向けて仕送り」ができます。そういう意味では、将来的な使用目的を定めて、加入するのがおすすめです。

老後資金に限らず、たとえば、住宅の賃料や管理費・修繕積立金、リフォーム代、固定資産税などに充てる資金として、将来の自分に仕送りすることもできます。

また、老後の支出の一部を個人年金保険でまかなえれば、年金の繰り下げ受給をする助けとなるかもしれません。年金を繰り下げ受給すると、繰り下げた期間に応じて年金額が増額されるため、長生きすることを想定して受取額を増やしたい人は一考する価値があります。

【まとめ】どんなライフスタイルでも、老後資金はしっかり備えよう。

賃貸と持ち家のどちらを選んでも、老後の生活ではそれなりの支出があります。しかし、過剰に心配せず、収入が減った生活でも不安なく暮らすための資金を今から備えることが第一です。将来必要になるお金を安定的に準備したいのであれば、個人年金保険などを軸に考えてもいいでしょう。

写真/PIXTA

豊田 眞弓

FPラウンジ代表。経営誌やマネー誌のライターを経て、1994年より独立系ファイナンシャルプランナーとして活動。個人相談や講演のほか、ウェブサイト・雑誌などに多数のマネーコラムを寄稿。「子どもマネー総合研究会」理事のほか、「親の介護・相続と自分の老後に備える.com」を主宰。亜細亜大学などで非常勤講師も務める。

※ この記事は、ミラシル編集部が監修者への取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。