資産形成は20代〜30代から!若いうちにはじめるメリットをFPが解説。

20代~30代のうちは、まだ老後資金の準備を目的とした資産形成に取り組んでいる人はそれほど多くないかもしれません。しかし、若いうちから資産形成をはじめておくと「複利のパワー」を生かしながら、計画的にゆとりをもって未来に備えることができます。

ライフプランセミナー等の講演活動も数多く行っているファイナンシャルプランナーの柳澤美由紀さんに、資産形成の基本や若いうちにはじめることのメリット、具体的な商品・制度についてお話を伺いました。

目次

そもそもなぜ資産形成が必要なの?

資産形成というと、「まとまったお金を用意しないとはじめられないのでは?」「お金のゆとりがないから今はまだ無理……」などと二の足を踏んでしまう人もいます。しかし、現在はいろいろな資産形成の方法があり、たとえば少額であってもはじめられる投資などもあります。老後でも豊かな生活をおくるために、基礎的な知識を得たうえで“まずははじめてみる”ことが大事です。

資産形成とは。

収入の一部を貯金や投資に回しながら、将来のための資産をつくっていくことを資産形成といいます。貯金は主に金融機関の預貯金で、元本が保証されているものを指します。投資には投資信託や株式投資、自社の株式を従業員が取得できる「従業員持株会」などがあり、定期的にコツコツと積み立てていくことで10年後、20年後の生活に備えることができます。

金融機関の預貯金における安全性と金利。

現在、金融機関の預貯金の金利は、普通預金だと0.001%程度、定期預金でも0.002%程度です。資産の流動性があり、生活防衛資金として一定金額は確保しておく必要はありますが、金融機関の預貯金だけで老後資金を賄おうとすると、インフレリスクに対応しきれない可能性もあります。

参考:総務省「2020年基準 消費者物価指数 全国 2021年(令和3年)平均(2022年1月21日公表)」

資産形成の基本を知ればリスクは最小化できる。

資産形成には、貯金だけでなく投資を行うことも大切です。また、投資のリスクを最小限にするためには、事前にある程度の知識を身につけておくことが必要です。

たとえば、代表的な投資方法として株式投資があります。株価は変動するものなので、下がったときに株式を買い、上がったときに売れば利益を得ることができる、というのが基本的なしくみです。ところが何の知識もないまま株式投資をはじめてしまうと、株価が上がったときに「みんな儲かっているから」と買い、下がってくると「もっと下がったらどうしよう」と不安になって手放すという、将来にむけた資産形成という目的にはマッチしない行動をしてしまいがちです。

ここで、ぜひ覚えていただきたいのが「ドルコスト平均法」です。投資信託や株式などの金融商品を、「毎月1万円ずつ」のように一定額、継続して購入し続ける方法です。これなら株価が下がっているときには株式をたくさん買えて、株価が上がったときには株式を少ししか買えないので、いわゆる“高値づかみ”(「相場が上がる」と思って買ったら、そのあとで下がり、結果的に高値で買ってしまうこと)をしにくくなり、リスクを抑えられます。

若いうちに資産形成をはじめるメリット。

企業研修などで20代~30代の方々にライフプランセミナーをすると、話を聞いたあとは多くの方々が「老後のために資産をつくらないと!」と真剣になってくださいます。少子高齢化が進むなか、今の20代~30代が高齢者になるころには、支えてくれる若年層が減り、公的年金の支給開始時期も今とは変わっているかもしれません。何もしないでいる人と、今から資産形成に取り組む人とでは、老後のゆとりが大きく変わってきます。

若いうちにはじめれば、お金を運用する期間が長くなり、次のような多くのメリットが得られます。

メリット1:複利のパワー。

複利とは、投資などで得た利子を元本に組み入れて運用することで、さらに得ることができる利子のことです。複利は「雪だるま」をつくるとき、最初に小さな雪のかたまりを転がして大きくしていくのと同じように増えていきます。

たとえば、月に1万円ずつ、年利3%で積み立てをはじめたお金は、1年後の複利が1,664円になり、2年後には7,028円、5年後には4万6,467円、10年後には19万7,414円になります。長く続けることで、複利の効果はより大きくなるのです。

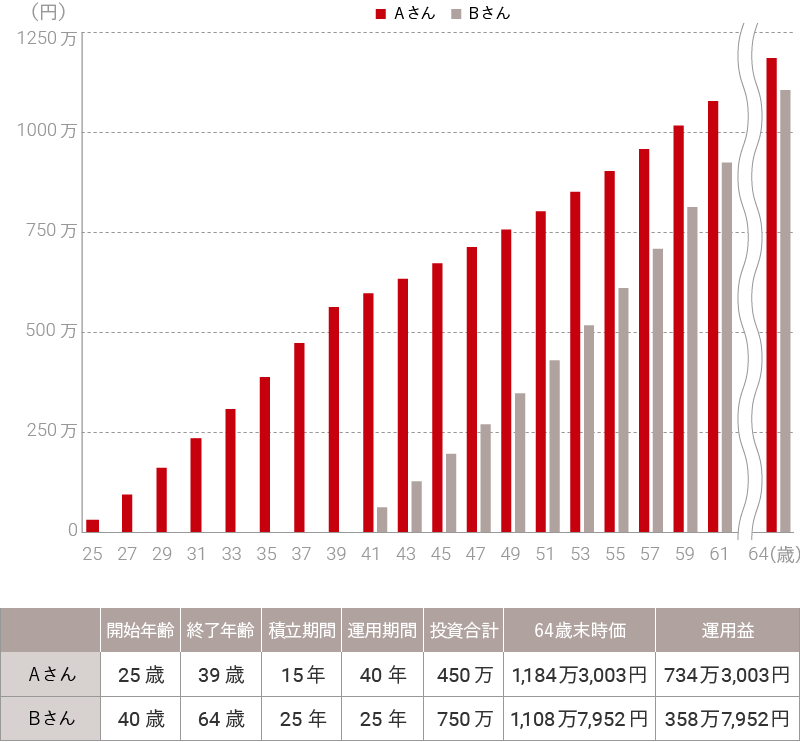

以下の表は、毎月2万5,000円を年利3%の運用で積み立てた、Aさん・Bさんの積立額のグラフです。

Aさんは25歳から15年間積み立てて、40歳になる手前で「子どもにお金がかかるから」と投資をストップしてそのまま放置していました。

Bさんは、老後を考えるようになった40歳からはじめて、65歳になるまで25年間積み立てました。Aさんは15年間しか積み立てていないにもかかわらず、65歳直前の積立額はBさんよりも多くなっています。

20代~30代の早いうちからはじめることで、Aさんのように時間を味方につけて、ゆとりをもって未来を迎えることができます。

FPフローリスト提供の表をもとにミラシル編集部が作成

メリット2:リスクをとれる。

運用期間を長期に設定すれば、市場のアップダウンがあったとしても振り回されることなく資産づくりを続けることができます。たとえ低迷する時期があったとしても、投資期間を長期に設定しているのであれば、回復を待つことができるので、冷静に状況を判断しましょう。

ただし、投資先の会社が倒産するなどの予測しがたいリスクを避けるため、数か所に投資する「分散投資」をおすすめします。値動きの異なる資産に分けて投資すればリスクを抑えることができます。プロの目でさまざまな株や債券を組みあわせた投資信託のように、最初から分散投資ができるように設計されているものもあります。

メリット3:積み立てで資産形成の習慣化。

毎月決められた金額を積み立てることで、資産形成を習慣化できます。若いうちはまだ、具体的な積み立て目標がない人も少なくありませんが、私は1つの目安として「毎月の収入の10%を積み立てに回すことを考えましょう」とアドバイスしています。その際は、給与引去りがおすすめです。

メリット4:マネーリテラシーが身につく。

「ドルコスト平均法」などの投資の知識やしくみを理解することで、落ち着いて長期的な目線で資産形成に取り組めるようになります。また、投資をはじめることで社会情勢や経済ニュースにも関心が向かうようになり、視野が広がります。

若いうちから資産形成を具体的に検討しよう。

まずは毎月数千円からでも、できる範囲で身構えずにはじめることが大切です。ここでは代表的な方法を3つご紹介します。

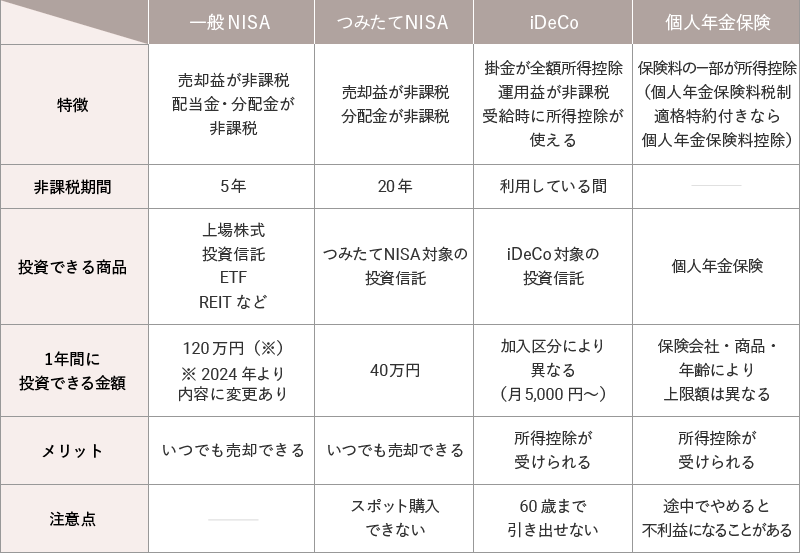

NISA・iDeCo・個人年金保険の特徴

FPフローリスト提供の表をもとにミラシル編集部が作成

NISA

NISAは、毎年一定金額の範囲内で購入した株式・投資信託などの金融商品から得られる利益が、非課税になる制度です。いつでも売却して利益を確保できるため、自由度が高い点が特徴です。「一般NISA」と「つみたてNISA」の2種類があり、毎年どちらか一方を選ぶことになります。

一般NISAは、株式や投資信託などを年間120万円まで購入可能で、最大5年間、非課税で保有できます(2023年まで)。つみたてNISAは、一部の投資信託を年間40万円まで購入可能で、最大20年間にわたり非課税で保有できます。投資の知識や経験がないという人は、毎月少額から投資できるつみたてNISAからはじめるといいでしょう。

なお、2024年からは一般NISAが見直されて「新NISA」となり、積立投資が前提となる2階建ての制度になります。1階部分はつみたてNISAと同様、一部の投資信託を年間20万円まで購入可能。2階部分で、従来の一般NISAと同じく株式や投資信託などを年間102万円まで購入可能です(※)。ただし、2階部分を利用するには、1階部分の積立投資を行う必要があります。

※ 一般NISAから、高レバレッジ投資信託など安定的な資産形成に不向きな一部の商品を除いたもの。

iDeCo

iDeCoは、個人型確定拠出年金ともいい、公的年金を補完する「私的年金」です。毎月定額(5,000円~)を積み立てて、自分で運用商品を選んで運用します。受給開始年齢(原則60歳)になったら、一時金として一括で受け取るか、年金として定期的に受け取るか、両方を組みあわせて受け取るかを選ぶことができます。

運用益は非課税です。掛金は全額所得控除の対象になるので、年収が高くなるほどメリットは大きくなります。さらに、給付金を一時金で受け取る場合は「退職所得控除」に、年金で受け取る場合は「公的年金等控除」の対象になるなど、税制優遇の面でも大きなメリットがある商品です。

ただし、原則として60歳まで引き出すことができません。口座開設の際や受給の際に手数料もかかるため、どの金融機関で口座を開設するかよく検討しましょう。また、会社や職業によっては加入や掛金に制限があるため、事前の確認が必要です。

参考:国民年金基金連合会=厚生労働省「iDeCo公式サイト なるほどナットク!はじめてでもできる、iDeCoの資産運用」

参考:国民年金基金連合会=厚生労働省「iDeCo公式サイト パンフレット」

個人年金保険

個人年金保険は、一定の年齢になるまで保険料を積み立てていき、年金として受け取ることができる保険です。

円建てやドル建て、定額や変額など、さまざまな種類があります。円建ての個人年金保険であれば、主に日本の国債や社債を中心に運用することになります。保険料の一部が生命保険料控除の対象になりますし、「個人年金保険料税制適格特約」がついていれば個人年金保険料控除の対象になります。さらに保険によっては「契約者貸付制度」といって、お金が必要になったときに解約返還金の範囲内でお金を借りられる制度がありますので、家計がピンチなときにも安心です。

ただし、年金支払開始前に解約した場合に、多くの場合払い込んだ保険料の総額よりも解約返還金の額が少なくなってしまいますので注意しましょう。

【まとめ】早めに資産形成を考えよう。

早いうちから資産形成を考え、時間を味方につけて“お金に働いてもらう”ことが大切です。未来への備えとして、ぜひ分散投資での資産運用を行い、資産形成の第一歩を踏み出してください。

イラスト/tent

柳澤 美由紀

FPフローリスト取締役。関西大学社会学部にて産業心理学を専攻。「専門知識と真心で、日本の家計を元気にする」を使命に活動するファイナンシャルプランナー(CFP(R)1級FP技能士)。ライフプラン、家計の見直しなどの個人コンサルティングを主軸に、ライフプランセミナーなどの講演活動も行っている。

※ この記事は、ミラシル編集部が監修者への取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2022年4月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。