老後の資金はいくら必要?40代・50代から考えるお金の貯め方。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

「老後資金はいくら必要?」「老後の生活費の目安が知りたい……」自分の将来の暮らしがどうなるか、誰だって不安になりますよね。でも、そう感じてしまうのは必要になるであろう具体的な金額を把握できていないから。把握して理解できれば、手が打てますし、安心感だってアップするでしょう。

この記事では、老後の資金についてファイナンシャルプランナー・社会保険労務士として活躍中の井戸美枝さんが解説します。1人ひとりで異なる老後資金の計算方法と、40代や50代から実行可能な老後資金のつくり方・注意すべきポイントをまとめてもらいました。

これで今日から何をすべきかわかりますよ!

目次

老後に必要な資金の計算方法。

まずは「自分の老後の資金はいくら必要か?」を計算してみましょう。老後にいくらぐらい必要か、手っ取り早く“目安”を知りたいという方、すごく多いんです。ですが、老後に必要な資金の金額は、1人ひとりで異なります。

なぜだと思いますか?

それは、職業や年金の受給額、生活スタイルで、必要な生活費が違うからです。かつて、老後の生活費が足りなくなるのでは?とニュースなどで話題になったこともありましたが、あまり情報に惑わされずに、落ち着いて「自分のケースではいくらの資金が必要か」を計算してみましょう。

老後のライフプランをつくる。

人はいつまで生きられるのかわかりません。ですから、老後の資金をたくわえるにも、実際にいくら必要なのか見当がつかないものです。でも、現役時代のように毎月の収入で支出がまかなえるのであれば、それで一生暮らせますね。

60歳で定年を迎えたあと、平均余命は30年ぐらいと言われています。その間、入ってくるお金で、収支がマイナスにならないよう、老後の生活費を設計しておくことがとても大事です。さらに入院や介護が必要になったり、住居のリフォームをしたり、不測の事態があると困りますよね。そうしたことも踏まえたライフプランを立てておく必要があります。

なかには早期リタイア、「FIRE」を考えている人もいらっしゃるかもしれません。早期リタイアを考えている人は、資金計画に計算漏れがないよう、よく考えておきましょう。たとえば、40歳で早期リタイアするなら、年金を受け取るまでの25年間の生活費も計算しておかないといけません。

会社員・公務員は、厚生年金の保険料を毎月支払っていますが、早期リタイアをして無職になれば、厚生年金には加入できません。つまり、厚生年金の加入期間が短くなり、厚生年金に長期間加入していた人に比べて、もらえる金額が減ってしまいます。早期退職を考える場合は、そのぶんも見積もったライフプランを立てる必要があります。

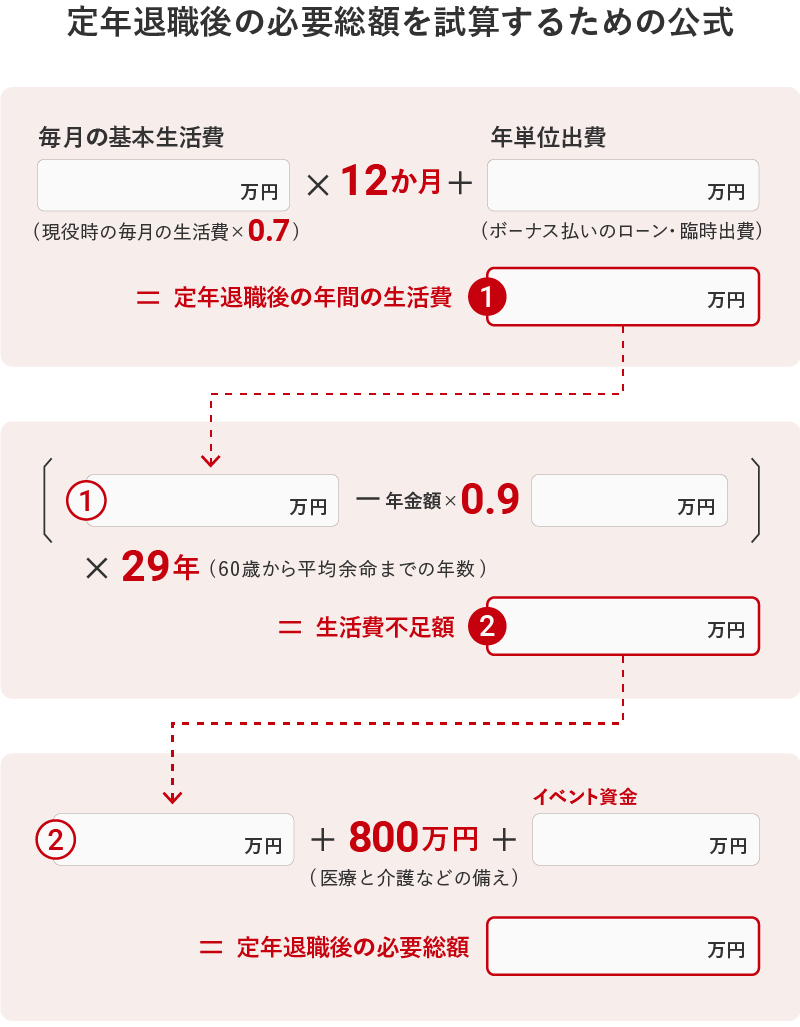

老後に必要な資金を試算するための公式。

老後資金の計算は、次の順番で考えましょう。

定年退職後の毎月の基本生活費は、現役時代よりちょっとつつましく、仮に現役時代の70%としましょう。生活費は人によって違うので、老後の必要資金も人によって変わります。さらに12か月分の基本生活費に、固定資産税などの年単位でかかる支出を足して、定年退職後の年間の生活費①を算出します。

次に、公的年金ではいくら足りないのか、計算してみましょう。

まず、①の定年退職後の年間の生活費の合計金額から、年間でもらえる年金額を引きます。この年金額には0.9をかけて、税金を引いた手取りの概算で計算しましょう。次に、それが何年分必要なのかを考えます。早期退職なのか、定年までなのか……人によって違いますよね。ここでは60歳で退職し、平均寿命くらいまで生きるとして、仮に29年あるとしましょう。これで、定年後に不足する生活費の合計②がわかります。老後の生活費の概算合計が算出できましたね。

参考:総務省統計局「家計調査年報(家計収支編)2020年(令和2年)Ⅱ総世帯及び単身世帯の家計収支」 (▼ 詳細はこちら)

これ以外にも意外な臨時の支出があります。たとえば医療や介護にかかる金額の平均は800万円と言われています。さらに、旅行などのイベント資金も足してみましょう。この合計の金額が、公的年金以外にあなたが定年退職後に備えておくべき総額です。

参考:生命保険文化センター「生命保険に関する全国実態調査」(2018) (▼ 詳細はこちら)

老後資金を貯める方法。

老後のためにいくら準備すべきかわかったら、次はそれをどうやって貯めるかを考えましょう。そもそもの方針として、私は「日々の生活費に関するお金はフローのお金(※1)、病気や入院、手術や介護といった、いざというときに備えるお金はストックのお金(※2)からやりくりすること」をおすすめしています。なお、旅行や冠婚葬祭などの臨時の支出も、ストックのお金から支払うイメージです。現役時代は、お金が入ってきて出ていくというスタイルで長年生活していますよね。できれば老後もそういうしくみを自分でつくるのがいいと思います。

(※ 1)毎月の給料や支出など、出入りするお金のこと

(※ 2)資産や貯蓄など、貯まったお金のこと

年を重ねると、面倒くさいことは嫌になってくるものです。その意味で、若いときから老後資金を貯めていくのがおすすめです。後半で詳しく解説しますが、公的年金やiDeCo(個人型確定拠出年金)、つみたてNISA、個人年金保険などがそうですね。

40代から老後資金を貯めるには。

40代なら、貯蓄以外にも投資信託などで運用するのもいいと思います。まだ働ける年数も長いでしょうし、夫婦どちらにも収入があるなど、お金の余裕があるようであれば、資金運用も検討してみてはいかがでしょうか。運用方法としては、iDeCoや企業型DC(企業型確定拠出年金)、つみたてNISAなど、税制優遇制度や運用益の非課税制度があるしくみをおすすめしています。

パートナーがいらっしゃるのであれば、妻はつみたてNISA、夫は企業型DCといったように、夫婦で分けてみるのも1つの方法です。

上記以外であれば、給料からお金が引き去りされるような、いわば「強制的に貯めるしくみ」を利用するのもいいでしょう。

50代から老後資金を貯めるには。

50代で、資産運用をしている方は内容を見直してみましょう。もし、株など値動きの高い商品の割合が高いのであれば、もう少し値動きの小さいREIT(不動産投資信託)や債券などに主軸を移していくというのも一案です。50代は、あと10年〜15年ほどで定年退職になる年代。徐々にリスクを減らしてもいいでしょう。

また、50代後半から60代になってくると、自分の生活費以外にもいろいろなお金まわりのテーマが出てくるものです。子どもたちに残すお金や、住居をどうするか、親の介護の援助をどうするかなど……。そうした点からも、自分の資産をどう使い分けていくべきか、あらためて意識したほうがいいでしょう。口座ごとにお金の使い道を分けると、収入や支出の流れが把握しやすいと思います。

基本的に50代も40代とやることはあまり変わりませんが、資産のうちの金融商品の割合を変えていくことや、お金の使い分けを意識することが、50代で老後資金を貯めるポイントです。

老後資金を40代から貯める際の注意点。

40代くらいになると、いろいろな資産運用を試してみたくなる世代かもしれません。しかし、まず避けたほうがいい老後資金の運用法は、「流行りモノに乗らない」ということでしょうか。たとえば、「好きな企業の株を買ってその会社を応援する」といった株式投資の方法がありますが、これも趣味の範囲だったらもちろん構いません。

ただし、応援することはお金を貯めることではありません。ご自分の定年退職後の老後資金とは分けて考えましょう。「お金はお金、応援は応援」です。

また、「これなら簡単に儲かりますよ」といった話には注意が必要です。法外に儲かる話を、私やあなただけに教えてくれるわけがありませんよね(笑)。簡単でラクに儲かるようなうまい話は、そう簡単にありません。

具体的な運用方法はパッシブ運用(※)、投資先は世界分散。長期にわたってコツコツ着実に積み立てる運用法が、まず選択肢として上がってくると思います。

なお、50代から老後資金を準備しはじめる場合は注意点がありますので、以下でご紹介します。

※ パッシブ運用:市場の平均的な値動きと連動し、平均的なリターンを目標とする運用方法のこと。

50代からの投資や運用は慎重に。

50代は、働く年数が40代より10年短いわけです。つまり、失敗したときに損失をリカバリーするチャンスも少なくなります。ですから、一発逆転を狙うような投資や投機は避けたほうがいいでしょう。現物の不動産投資など、大きなお金を動かすようなものも慎重に考えたいところです。もし何かに投資するのであれば、値動きの大きなものよりも、比較的安定したほうにシフトしていきましょう。その理由はいくつかあります。

まず50代は、概して40代より資産が多くなっていますよね。そのため、気持ちも大きくなる方が多いように思います。手持ちの資金に余裕があるから……と、よく調べないまま金融商品を買って、失敗してしまう方もいらっしゃいます。リスクを十分に理解してからにしましょう。金額が大きいものほど失敗してしまったときの損失も大きくなりますよ。

先ほども申しあげたように、簡単に一攫千金できるような投資法はありません。50代になってからの失敗は影響大です。老後資金の準備として、投資や資金運用を検討されている場合は、慎重にリサーチしてから行いましょう。

写真/Getty Images

井戸 美枝

ファイナンシャルプランナー・社会保険労務士・産業カウンセラー

相談、講演、執筆活動などを中心に、複雑なお金にかかわる動きをかんたんに読み解く経済エッセイストとして活動中。著書に『私がお金で困らないためには今から何をすればいいですか?』(日本実業出版社)『一般論はもういいので、私の老後のお金「答え」をください!』(日経BP )ほか多数。

参考:総務省「家計調査」2020年度

P16「表Ⅰ-2-2 世帯主の年齢階級別家計収支(二人以上の世帯のうち勤労者世帯)-2020年-」

二人以上の世帯(うち勤労者世帯)の消費支出(2020年平均)¥305,811、P22 「2 65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯) 」65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の消費支出¥224,390

上記を基に65歳以降の基本生活費を計算すると¥224,390÷¥305,811=0.733(≒70%)

参考:総務省統計局「家計調査年報(家計収支編)2020年(令和2年)Ⅱ総世帯及び単身世帯の家計収支」

P5「図1 65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支 -2020年-」の社会保障給付 219,976円-非消費支出(税金や社会保険料)31,160円=手取り188,816円

手取り188,816円÷額面219,976円=0.858(手取りは額面の85.8%)

同様にP5「図2 65歳以上の単身無職世帯(高齢単身無職世帯)の家計収支 -2020年-」の社会保障給付121,942円-非消費支出(税金や社会保険料)11,541円=手取り110,401円

手取り110,401円÷額面121,942円=0.905(手取りは額面の90.5%)

計算しやすくするために0.85ではなく0.9を採用

参考:生命保険文化センター「生命保険に関する全国実態調査」(2018)

1人あたりの介護費用(公的介護保険サービスの自己負担費用を含む)は約500万円となっています。

内訳は毎月の介護費用が7.8万円(P191)、介護期間が平均4年7カ月(P188)で計429万円。さらにバリアフリーに対応した住宅への改修など、一時的な費用が約69万円(P190)です。

参考:総務省「家計調査」2020年度

P24 「表2 65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)及び

65歳以上の単身無職世帯(高齢単身無職世帯)の家計収支 -2020年- 」部分の保健医療費

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)16,057円/月

65歳以上の単身無職世帯(高齢単身無職世帯) 8,246円/月から1人あたり保健医療費を約8,000円/月と仮定。×12か月すると年間96,000円、それが60~90歳まで約30年続くと考えると、96,000×30=2,880,000円。退職後から亡くなるまでに必要な医療費(自己負担額)の概算としておよそ300万円の根拠と考えられる。

※ この記事は、ミラシル編集部が監修者への取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2022年5月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。