子どものための貯金はいつから、どんな方法で準備すればよい?

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

大切なお子さんの将来のための教育資金。いつから資金準備をはじめて、どのくらいの金額を用意する必要があるのか、気になる方も多いはず。

子どものための資金準備をはじめたい人のために、学資保険や貯金など、教育資金を準備するためのさまざまな方法とそのメリットや、注意しておきたいデメリットをファイナンシャルプランナーの佐藤彩菜さんが解説。将来かかる教育費のための備えについて、考えていきましょう。

目次

子ども1人の教育費はどのくらい?

小学校入学や中学、高校、大学への進学など、年齢や子どもの希望の進路に応じてさまざまな教育費がかかります。子ども1人につき、いつ、どのくらいの教育費がかかるのでしょうか。

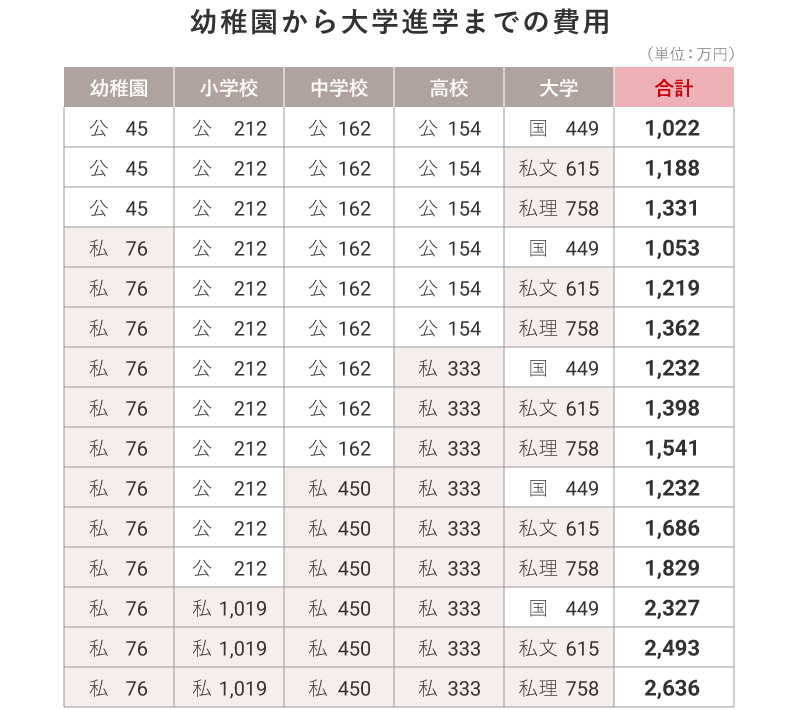

文部科学省ならびに日本学生支援機構などの調査結果によると、幼稚園から大学進学までの費用は、それぞれ国公立もしくは私立に進学した場合、平均して以下の金額がかかるとされています。

幼稚園から大学進学までの費用。

以下を参考にミラシル編集部にて作成:

文部科学省「令和3年度 子供の学習費調査」

文部科学省「令和4年度私立高等学校等初年度授業料等の調査結果について」

日本学生支援機構「令和2年度学生生活調査結果」

文部科学省「令和3年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」

e-Govポータル「国立大学等の授業料その他の費用に関する省令」

※ 金額は学校教育費・学校給食費・学校外活動費の合計(万円)。

※ 幼児教育・保育の無償化のため、幼稚園の「学校教育費」の一部は含まれません(通園送迎費・食材料費・行事費などは、これまでどおり保護者の負担になります)。

※ 幼稚園の利用料はご状況により異なります。詳しくは内閣府のHPにてご確認ください。

この場合、大学進学は自宅から通うことを想定しており、もし自宅外通学となれば、下宿代がさらにかかります。もし私立の大学院に進学したり、その他在学中の海外留学などを選択したりすれば、その費用がさらに必要となります。

なお、表の数値はあくまで全国の平均額。習い事の種類や、住んでいる地域によって違いがあるので注意しましょう。

「たとえば公立小学校の場合、表には中学受験のための塾代などはほぼ含まれていないと考えるのがいいでしょう。

もし中学受験を目指して、小学4年生ころから塾に通うとなれば、どれだけお金をかけるかにもよりますが、小学校4年生から6年生まで数百万円ほどかかる場合もあります。

高校受験、大学受験も同様に塾や予備校などに通う頻度などによっては、さらにかかる場合があることを覚えておきましょう」(佐藤さん)

教育費を貯める方法はさまざま。

子どもの教育費は家庭によって、どんな教育をどのように受けさせるかで金額が異なるものですが、その中でも特に大きな割合を占めるのが高校卒業以降にかかるお金です。自宅から通う場合でも、4年間で国公立大で約452万円、私立文系で約618万円、私立理系で約761万円がかかるとされています。そのためのまとまった教育費を皆さんどのように貯めているのでしょうか?

| 学校教育費 | 学校外教育費 | 教育費総額 | |

|---|---|---|---|

| 国公立大学 | 244万円 | 208万円 | 452万円 |

| 私立文系 | 410万円 | 208万円 | 618万円 |

| 私立理系 | 553万円 | 208万円 | 761万円 |

参考:

e-Govポータル「国立大学等の授業料その他の費用に関する省令」

文部科学省「令和3年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」

「今は学資保険など1つの方法に絞るのではなく、以下で紹介しているような複数の手段を使って教育費を貯められている方がほとんど。私も相談に来られた方にはそのようにアドバイスしています」(佐藤さん)

教育費の貯め方1:学資保険

一般的には高校卒業以降の進路に向けて、教育資金を準備するために加入する保険のこと。毎月決まった額の保険料を払うことで、進学準備金や満期学資金などを受け取ることができます。

保険料は目標金額、期間(子の年齢)、親の年齢によって異なります。一般的に早く加入したほうが返還率(返戻率)がよく、出生前から申し込めるものもあります。子どもの年齢には保険ごとに上限があり、それを超えると加入できません。

名前のとおり「保険」としての役割が大きく、加入後に突然の事故などにより親(契約者)が亡くなった場合は、それ以降の保険料の払込みは免除となり、また保障はそのまま継続され、満期になったときに子どもが学資金を受け取ることができる商品もあるようです。

「子どもが生まれたらまずは学資保険に加入しなさいと、家族から言われたことがある方も多いかもしれません。今の30代が子どもだったころは、バブル期だったこともあり、金利が今とは比べ物にならないほどに高かったんです。だから子育てをする世帯では学資保険に加入すると支払った金額以上にお金が戻ってくることが当たり前でした。

ですが、現在は低金利の影響で、掛けた金額とほぼ同額が戻ってくるか、加入する保険や条件によっては返還率(返戻率)が100%以下となり、支払った金額より少ない額しか戻ってこないことも。返還率(返戻率)だけでなく、保険としての役割を踏まえて、加入を検討しましょう」(佐藤さん)

返還率(返戻率)とは

支払った保険料に対する学資金などの受取総額の割合のことです。「受け取る学資金などの総額÷支払う保険料の総額」で計算し、返還率(返戻率)が100%を超えていれば、支払った額より受け取る学資金などの総額が多いことになります。

教育費の貯め方2:積立預金・定期預金

元本割れなどのリスクをできる限り抑えて、着実に教育費を貯めたい人向きなのが、積立預金や定期預金です。

銀行に定期的に決まった額を積み立てていくのが「積立預金」。まとまった金額が手もとにある方が専用口座に預け入れ、あらかじめ定めた時期まで保有するのは「定期預金」。どちらも預金保険制度(ペイオフ制度)(※)により、一定の金額までは元本とその利息が守られます。

「低金利の今、利息に大きく期待することはできませんが、それでも少しでも金利の高いところに預けたいという方もいるでしょう。ネット銀行の金利が高い場合が多いですよ」(佐藤さん)

※ 万が一金融機関が破綻した場合に、預金者等の保護や資金決済の履行の確保を図ることによって、信用秩序を維持することを目的とした制度で、定期預金や利息の付く普通預金等(一般預金等)は、預金者1人当たり、1金融機関ごとに合算され、元本1,000万円までと破綻日までの利息等が保護されます。

教育費の貯め方3:NISA

NISAとは少額投資非課税制度のこと。通常、投資をした際に生まれた利益(運用益)には20.315%の税金がかかりますが、それが非課税となるという大きなメリットがあり(※)、特にまだ投資をしたことのない比較的若い世代にもチャレンジしやすいようにつくられたしくみです。

※ 年間の投資枠には限度があります。

「特に20代~30代前半くらいの夫婦だと、子どもの教育費以外にも、近い将来、住宅購入などにお金がかかるケースも。そんなときにも、NISAなら途中で解約ができたり、1,000円単位の少額からはじめられたりするため、子どもの教育費という側面以外からも将来に必要なお金の準備方法として有効です。

教育資金の明確な目標がまだ定まっていないという家庭でも、老後資金などとしても活用できますから、非課税制度をうまく利用して、少しでも早いうちからはじめるほうがおすすめです。短いスパンでの利益の増減に一喜一憂せず、長く続けることで、利益が生まれやすい制度でもあります。

ただし、あくまでも “貯金” ではありませんから、元本割れのリスクはあります。学費すべてをNISAで準備しようとすると、使うときに元本割れしていることがありえます。

もしお金を使う時期に元本割れしていたとしたら、焦って解約せず、ひとまずほかの貯蓄から補填できるくらいの余裕をもつことが大切です」(佐藤さん)

各金融商品のメリット・デメリット。

教育資金を貯めるための3つの方法には、それぞれメリットと注意したいデメリットがあります。それぞれ解説をしていきましょう。

学資保険のメリット・デメリット。

学資保険のメリット。

- 返還率(返戻率)が決まっており、準備できる金額が明確でわかりやすい

子どもが何歳になるときにいくらもらえるのか、金額と時期が保険加入時にはっきりしているためわかりやすい。 - 目的がはっきりしている

「子どもの教育資金」という目標が明確になっているため準備しやすい。 - 生命保険料控除が適用される

年末調整や確定申告の際に、生命保険料控除が適用される。 - 契約者(親)が死亡してもお金を準備できる

突然の事故などの不測の事態にも備えられ、子どもの将来のための資金が準備できる。 - 保険料を支払う感覚でお金を準備できる

口座振替やカード払いなどの支払い方法が指定でき、毎月の払い忘れも防げる。

学資保険のデメリット。

- 満期までもっていても元本割れすることもある

特約の内容や保険料の払込方法、学資金などの受取時期によって返還率(返戻率)が100%を超えないことも。 - 満期を変更することはできない

契約時に設定した満期の変更は不可。 - 解約すると大きく元本割れすることがある

契約年数などによって解約返還率(返戻率)の額が異なり、早期の解約は、多くの場合で解約返還金は払い込んだ保険料の総額を下回る。

積立預金・定期預金のメリット・デメリット。

積立預金・定期預金のメリット。

- 金利が決まっている

加入時に金利が決まっているため、いつまでにどれだけ貯められるかを把握することが可能。 - 普通預金に比べると金利が高いことがある

普通預金と比較した場合、金利が高く設定されていることがある。 - キャンペーンなどで金利が上乗せされることがある

銀行によってはキャンペーンなどの際、金利が上乗せされる場合がある。 - 解約しても元本割れの心配がない

解約はいつでも自由にでき、元本割れすることがない。 - 口座振替にすれば、強制的にお金を貯められる(積立預金)

口座振替を設定しておけば、毎月の積み立て忘れが防げる。

積立預金・定期預金のデメリット。

- 金利が低い

安全性が高い反面、金利が低くなっている。

NISAのメリット・デメリット。

NISAのメリット。

- 運用がうまくいけば、ほかの運用方法よりも増えることがある

運用がうまくいった場合は、学資保険や積立預金・定期預金よりもお金が増えることがある。 - 運用益が非課税になる

通常、投資をした際に生まれた利益(運用益)には20.315%の税金がかかるが、それが非課税となる。

NISAのデメリット。

- 元本割れすることがある

そのときの経済状況などにより、必ずしも資金が必要なタイミングで利益が出ているとは限らない。 - 商品の選び方が初心者には難しい

購入できる商品が複数あり、投資未経験者には難しいことも。悩んだときは専門家に相談。

教育費は複数の方法で賢く貯める。

学資保険、積立預金・定期預金、NISAと3つの方法で教育費を貯めるメリットやデメリットを紹介しました。高金利だった時代とは違い、今は教育費を貯める方法は1つではなく、複数の方法を組み合わせて準備することでリスクをできる限り抑えながら、効率よく教育費を準備することができます。

「これらの方法をどう組み合わせるかは、家庭ごとの考え方、現時点での手元資金の額、住宅購入など今後想定されるライフイベントなどによって異なってきます。どの手段にもメリット・デメリットがあるので、失敗できない教育資金の準備だからこそリスクを分散し、賢く教育費を貯めるのがいいでしょう。

私がお客さまとの会話の中でよく聞くのが、“子どもが望む教育はできる限りすべて受けさせてあげたい” という声。まだ子どもが小さいうちは将来どのような進路を歩むのか明確ではありませんが、子どもの希望の進路を実現させてあげるためには、早いうちから備えておくことが大切です」(佐藤さん)

まとめ

子どものための教育費の準備方法には、学資保険、積立預金・定期預金、NISAなどがあり、それぞれのメリット・デメリットをきちんと把握しながら、それぞれの家庭に合わせた方法で貯めていくのがよい方法と言えるでしょう。子どもの希望の進路の実現のため、早いうちから計画的に準備しておきたいですね。

佐藤 彩菜

株式会社FPフローリスト。CFP®認定者、1級ファイナンシャル・プランニング技能士。多くの人を金銭面でサポートしたいという思いから、信用金庫に就職する。身近な人からお金や資産運用の相談をされることが増え、FPの知識や実体験をもとに助言をしていくうち、もっと気軽にお金のことを相談できる窓口になりたいという思いが強まり、ファイナンシャルプランナーとして活動中。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2024年4月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。