贈与税の計算をケース別にシミュレーション【税理士監修】

「令和5年度税制改正」により、2024年1月1日以降の贈与から、税制の一部が変わります。生前贈与で自身の親から財産を受ける場合、また将来的に自分の子どもに財産を渡す場合に、どのようなケースでどのくらいの贈与税がかかるのでしょうか。さまざまな税務相談に対応している税理士の渋田貴正さんが、贈与税の基本と税額の計算方法も含めて解説します。

目次

贈与税とは?どんなときにかかる?

贈与税とよく耳にしても、その内容について知らないことも多いのではないでしょうか。贈る人にかかるのか、もらった人にかかるのか、また何に対してかかるのかなどを、詳しく見ていきましょう。

そもそも贈与税とは?

贈与とは、個人から個人に財産を与えることです。贈与税は、取得した財産に課税され、受け取った人(受贈者)が支払います。

贈与税の対象になるのは「生前贈与」。

贈与税の対象になるのは、財産を持っている人(贈与者)が生きている間に与える「生前贈与」の場合です。死後に相続人が財産を受け取った場合は、贈与税ではなく相続税がかかります。

「自分の死後に渡す」と、贈与者と受贈者双方の合意があり、贈与者の死後に財産を受け取ることを「死因贈与」といいます。この場合、贈与税ではなく相続税の対象となります。

贈与税がかからない財産も。

贈与税は、個人間で贈与を行ったときに発生するもので、会社など法人から財産を受け取ったときは、贈与税はかかりません。この場合は一時所得として所得税・住民税の課税対象となります。

また、個人間の財産の贈与であっても、夫婦や親子、兄弟姉妹間で生活費や教育費に充てるためにもらったお金には贈与税はかかりません。通常、必要と認められるものにはかからないのです。常識的な範囲内での香典・祝い金・見舞金などにも贈与税はかかりません。

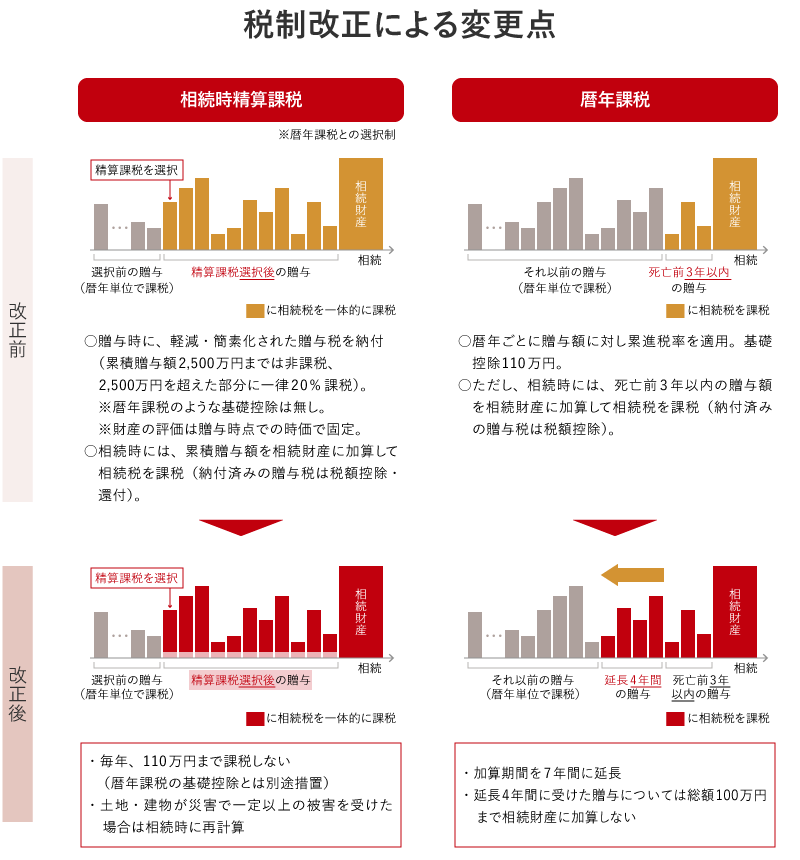

2024年1月1日以降の贈与には改正された税制が適用。

税制改正により、生前贈与の一部が改正されました。贈与税は相続税よりも高い税率が設定されていましたが、相続・贈与にかかる税を一定にしていくことで、若い世代への資産移転をスムーズにすることが目的の1つです。

2024年1月1日以降の贈与には、新しいルールが適用されますので、これから贈与を検討する際には、贈与税の基本とともに改正点を確認しておきましょう。

贈与税の課税方法は2つ。

贈与税の課税方法は、「暦年課税」と「相続時精算課税」の2つで、財産を受け取った人がどちらかを選択します。

暦年課税のしくみと税率。

1月1日~12月31日の1年間に個人が受け取った財産の合計に対して課税されます。受贈者1人につき110万円までの贈与は非課税となります。つまり、1年間に1人または複数の贈与者から受け取った財産の合計額が110万円以内であれば贈与税はかからず、申告の必要もありません。

110万円を超えた場合は申告の義務があり、超えたぶん(受け取った財産-基礎控除額110万円)に対して贈与税がかかります。

直系尊属(受贈者にとっての父母・祖父母など)からの贈与は特例贈与、それ以外の者(配偶者・兄弟姉妹・配偶者の父母なども含む)からの贈与は一般贈与となり、税率と控除額はそれぞれ下表のとおりです。

特例贈与

| 基礎控除後の課税価格 | 200万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 4,500万円以下 | 4,500万円超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

一般贈与

| 基礎控除後の課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 3,000万円超 |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

先述したとおり、親や祖父母から子に渡す財産のうち、学費や一般的な生活費などに充てるお金は贈与税の対象にはなりません。

ただし、たとえば親から子どもへの20万円の仕送りのうち、15万円は学費や生活費として使い、残りの5万円は貯蓄した、というときの5万円は贈与に当たります。つまり、月々の仕送りから毎月貯蓄し、1年間の合計が110万円を超えるという場合は贈与税がかかります。

暦年課税を選択して財産をもらったあとに相続が発生した場合は?

贈与者が死亡した場合、贈与税はどうなるのでしょうか。2023年12月31日までの贈与は、死亡前3年間に取得した贈与財産を、贈与時の時価で相続財産に合算し、相続税の税率で税額を計算します。ここから、すでに贈与税として納税したぶんを引いた額を納税します(相続税額を超えて贈与税を納付した場合は還付されます)。

基礎控除額(110万円)の範囲内で贈与を受けていた場合でも、相続時には加算しなければなりません。税制改正により、2024年1月1日以降の贈与については、相続時からさかのぼる期間が3年間から7年間に延長されるので、いつ、いくらもらったか、受贈者がしっかりと意識しておく必要があります。延長した4年間に受けた贈与のうち総額100万円までは相続財産に加算されません。

相続時精算課税のしくみと税率。

受け取った財産を累積し、贈与者が亡くなった時点で相続財産と合計して相続税として納める方式です。原則60歳以上の父母や祖父母から18歳以上の子どもや孫(※1)などへ贈与された場合に限り、選択できます。相続時精算課税を選択したら暦年課税に変更はできません。

2023年12月31日までの贈与は、トータルで2,500万円までが特別控除として非課税枠となり、2,500万円を超えた額に一律20%の税額がかかります。累計2,500万円の枠内でも、贈与を受けた年には申告書の提出が必要です(※2)。

※1 贈与を受けた年の1月1日において18歳以上であること。2022年3月31日以前の贈与については20歳以上であること。

※2 2024年1月1日以降の贈与については、相続時精算課税を選択した場合にも毎年110万円が基礎控除となります。1年間に110万円以下の贈与でしたら、相続時に加算する必要はありません。

相続時精算課税選択後に相続が発生した場合は?

贈与財産を贈与時の時価で相続財産に合算し、相続税の税率で税額を計算します。ここから、すでに贈与税として納税したぶんを差し引いた額を納税します(相続税額を超えて納付した贈与税は還付されます)。

「暦年課税」「相続時精算課税」のしくみと税制改正で変更となる点は下図も参考にしてください。

贈与税非課税の特例とは?

住宅購入資金、教育資金、結婚・子育て資金の贈与を受けた場合、一定の要件を満たすことで、非課税限度額までの金額について贈与税が非課税となる特例があります。上記3つのうち、住宅購入資金は2023年12月31日までの贈与が対象となるので、ここでは教育資金、結婚・子育て資金について解説します。

教育資金の一括贈与。

金融機関(銀行・信託銀行・証券会社など)の子・孫(受贈者)名義の専用口座に、父母や祖父母(贈与者)が教育資金を一括して拠出した場合には、1,500万円まで非課税となります。ただし、受贈者が30歳に達した時点での残額には贈与税がかかり、一般税率が適用されます。

令和5年度税制改正により、非課税措置の適用期限は2026年3月31日まで延長されます。

参考:国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

結婚・子育て資金の一括贈与。

金融機関(銀行・信託銀行・証券会社など)の子・孫(受贈者)名義の専用口座に、父母や祖父母(贈与者)が結婚・子育て資金を一括して拠出した場合には、1,000万円まで非課税となります。ただし、受贈者が50歳に達した時点での残額には贈与税がかかり、一般税率が適用されます。

令和5年度税制改正により、非課税措置の適用期限は2025年3月31日まで延長されます。

教育資金、結婚・子育て資金を一括贈与する際の非課税制度の適用を受けるには、金融機関を通して手続きが必要です。手続き方法などは金融機関に確認しましょう。

参考:国税庁「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

贈与税額をシミュレーションしてみよう。

各非課税特例の主な要件と、実際に直系の父母・祖父母から2,000万円の一括贈与を受けた場合の贈与税額、制度を利用する際の注意点をまとめました。

暦年課税(特例贈与)・各非課税特例の要件など

| 暦年課税(特例贈与の場合) | 教育資金 | 結婚・子育て資金 | |

| 贈与者 | 直系尊属 | ||

| 受贈者 | 18歳以上 | 教育を受ける者で30歳未満の者 | 結婚・子育てする者で18歳以上50歳未満の者 |

| 受贈者の所得制限 | なし | 前年の所得が1,000万円以下 | 前年の所得が1,000万円以下 |

| 非課税枠 | 110万円 | 1,500万円(学校など教育機関以外に支払う費用は500万円まで) | 1,000万円(結婚費用は300万円まで) |

| 贈与税の申告 | 自ら(または税理士に依頼) | 金融機関経由 | 金融機関経由 |

| 残余が出た場合 | - | 贈与税として課税 | 贈与税として課税 |

渋田さん提供の資料をもとにミラシル編集部にて作成

贈与税額は、以下のように計算します。

| 課税価額(贈与額-非課税の額)×税率-控除額 |

課税価額に応じた税率と控除額は、「暦年課税のしくみと税率。 」に挙げた「特例贈与」の表を参照してください。

2,000万円の贈与を受ける際、各特例で非課税枠をフルに使った場合の贈与税額と、特例を使わなかった場合の差額は以下のようになります。

暦年課税(特例贈与)・各非課税特例の税額 計算シミュレーション

| 暦年課税(特例贈与財産の場合) | 教育資金 | 結婚・子育て資金 | |

| 贈与額 | 2,000万円 | 2,000万円 | 2,000万円 |

| 課税価額 | 1,890万円(2,000万円-110万円) | 500万円(2,000万円-1,500万円) | 1,000万円(2,000万円-1,000万円) |

| 税率 | 45% | 20% | 30% |

| 控除額 | 265万円 | 30万円 | 90万円 |

| 贈与税 | 585万5,000円 | 70万円 | 210万円 |

| 暦年課税との差額 | - | 515万5,000円 | 375万5,000円 |

| 注意点 | - | いったん一括贈与を取り交わしたら、贈与者が贈与後に資金を取り戻したくても、未支払いぶんも含めて取り戻すことはできない。そのため贈与を行う前によく検討することが大切。 使い切れなかった場合、残余ぶんに課税される。その場合、特例税率ではなく一般税率が適用される。 | |

渋田さん提供の資料をもとにミラシル編集部にて作成

【まとめ】非課税の特例もある贈与税。生前贈与も検討してみては?

税制改正により、若い世代への資産の移転をより進めやすくなります。暦年課税の基礎控除、相続時精算課税制度や、住宅、教育、結婚・子育て資金の非課税特例を活用して、大切な資産を次世代へとつなぐ方法を検討してみてはいかがでしょう。

写真/PIXTA

渋田 貴正

司法書士・税理士・社会保険労務士・行政書士。2012年の開業以来、相続登記をはじめ相続関係手続きや、会社の設立など法人関係の登記に特化している司法書士事務所V-Spiritsの代表。また、V-Spiritsグループの税理士として各種税務相談にも対応している。

※ この記事は、ミラシル編集部が監修者への取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2023年7月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。