老後破産は他人事じゃない?原因・対策方法をFPが解説。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

老後の生活に不安を持つ人が少なくない現代、「老後破産」という言葉を聞いたことがある人は多いのではないでしょうか。

「年収にかかわらず、誰もが陥る可能性がある」と、シニアの暮らしのお悩みに詳しいファイナンシャルプランナー(FP)の豊田眞弓さんはいいます。老後破産の現状や原因、対策などを中心に、安心したシニアライフを送るために欠かせないポイントを解説していただきました。

目次

老後破産はどんな状態?

老後、資金面から生活に困った状況を「老後破産」と呼ぶことがあります。債務超過や支払不能のため自己破産をしたり、生活保護に頼ったり、そこまでいかなくても年金だけでは暮らすことが厳しい状況のことです。明確な定義はありませんが、一般的には安定した収入がなくなることで、生活がうまく立ち行かなくなることを指します。

ここでは「年金だけでは生活に困窮する状況」に絞ってお話しします。

老後破産する人はどのくらいいるの?

まず「年金だけで生活しなくてはならない」すなわち「金融資産がない人」を見ていきます。

金融広報中央委員会の2022年の調査によると、貯蓄や保険、有価証券など「金融資産を保有していない」のは、単身世帯の60歳代で28.5%、70歳代で28.3%、同じく2人以上世帯の60歳代で20.8%、70歳代で18.7%でした。つまり、単身の60歳以降では約4人に1人、2人以上世帯でも約5人に1人は金融資産を持たず、年金に頼らざるを得ない状況なのです。

参考:金融広報中央委員会「令和4年家計の金融行動に関する世論調査」

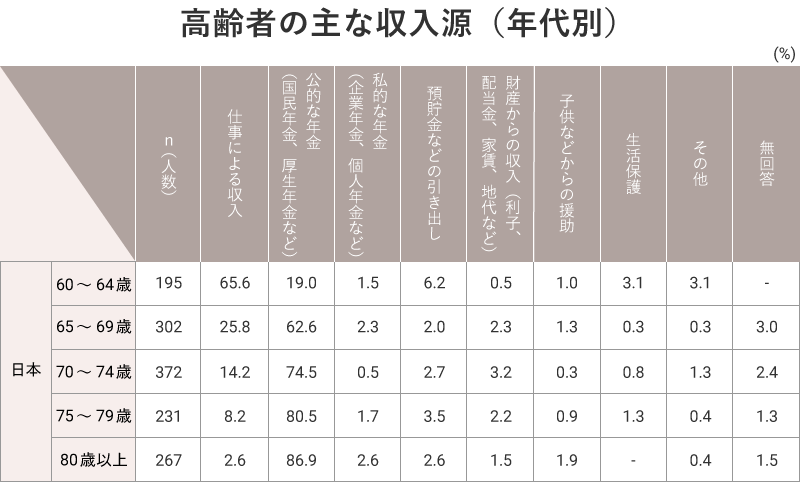

また、内閣府の2020年の調査によると、65歳以降で「主な収入源」は大きく変わるようです。

60歳~64歳では65.6%が仕事で収入を得ているのに対し、65歳を境に「公的な年金」や「私的な年金」「預貯金などの引き出し」をはじめとする「仕事以外からの収入」に転換します。特に「公的な年金」を主な収入源とする人は65歳~69歳で62.6%、年齢とともに増加しながら80歳以上では86.9%が年金に頼っているのです。

参考:内閣府「第9回高齢者の生活と意識に関する国際比較調査」(2020年)をミラシル編集部にて一部加工

どんな人が老後破産しやすい?

このように、多くの人は年金をベースに老後の生活をします。そのため、金融資産をまったく持たない場合、65歳以降の生活のほとんどを年金に頼ることになります。そのうえで満足した生活を過ごせないと「老後破産」または予備軍になりやすいといえるでしょう。

しかし、老後資金を用意していたつもりでも、定年退職(以下、定年)後の生活を不自由に感じる人は少なくありません。理由を見ていきましょう。

老後破産の原因は生活の変化。

定年後に貯蓄がなければ、老後の生活に苦労することは想像の範囲内かもしれませんが、実態としては貯蓄があっても老後破産に追い込まれるケースもあります。自身のライフスタイルや生活の変化がキーとなるようです。

生活水準と収入が見合っていない。

私が受ける多くの相談から見えてくるのは、「定年後の生活水準を下げることのむずかしさ」です。年収が低い人だけが老後破産するのではなく、むしろ高収入を得ていた人が、定年後も生活レベルを切り替えられずに預貯金を取り崩してしまう、といったケースも少なくないのが現実です。定年前後で収入差が大きい人ほど、その影響は大きくなります。

これまで数十年にわたって身についた生活習慣を変えるのは、生活の質を下げることにもなり、容易なことではないでしょう。たとえば食生活1つをとってみてもそうです。高級食材になじんだ人が、ある日を境に急に安価なものに変えることはむずかしいものです。

老後は「生活費を抑える必要がある」ことを理解して、定年前から少しずつ生活習慣を変えていくこと。この心構えがないまま定年を迎えると、徐々に苦しくなることがあります。

定年後にもローンが残っている。

意外と負担になるのが、残ったローンの返済です。多くの場合、定年後は収入が減るため、全収入に対してローン返済額の占める割合は増えます。

住宅ローンや教育ローンなど、現役時代の収入をベースに考えて組んでしまうと、定年後の家計がひっ迫するリスクも。生活費など「今の生活のための資金」以外の出費は、少額であっても負担になります。ローンに限らず、何らかの借金が残っている場合も同様です。

医療費・介護費の増加。

健康なうちは想像しにくいかもしれませんが、医療費・介護費の増加により思い描いていたライフプランが崩れてしまう可能性はゼロではありません。働くつもりであっても、自身が健康でなくなってしまうと、医療費がかかるだけでなく収入も減ります。

また家族が病気や要介護となった際には、医療費・介護費のほか病院や介護施設への交通費や家のリフォーム費など、関連する費用がかさんで支出が大きくなることもあります。このような健康リスクは歳を重ねるほどに高まります。

老後破産を防ぐためにできること。

公益財団法人 生命保険文化センターの調査によると、老後生活について、夫婦2人で月々に最低でも必要だと考える金額の平均は約23万円、旅行や趣味も楽しみたい場合に必要だと考える金額の平均は約38万円とされています。

さらに医療費・介護費を考えるとプラスで数百万円は用意しておきたいもの。これらを踏まえた十分な預貯金や収入を考えてしっかりと計画を立てましょう。

参考:公益財団法人 生命保険文化センター「2022(令和4)年度生活保障に関する調査」

収入と支出のバランスを考える。

まずできるのは、「生活費の縮小・浪費の削減」です。収入にあわせて生活を変える必要性を理解し、現役時代からスイッチを切り替える準備が重要。急に変えることはむずかしいので、定年など収入が減少することがわかっているタイミングから逆算して、生活を見直してください。

安価でおいしいものを見つける、衣類やものを買う場合もブランドにこだわらない、外食が多かった人は減らす、ペットボトル飲料をやめてマイボトルを持ち歩く、ラテマネー(日々なにげなく使う少額のお金)を見直すなど、“チリツモ”で生活費の縮小を。また趣味や娯楽は、できるだけお金のかからないものに置き換えることも検討しましょう。

収支のバランスを考えるうえで大切なのは、現役時代のうちに一度、定年後に必要な生活費を試算することです。1か月に必要な金額と、預貯金や退職金など定年後に手もとに残る資産、公的年金の受取額などの差額から「自力で準備すべき金額」がわかるでしょう。

ローンを老後に持ち越さない。

ローンを組む際に考えるべきは完済のタイミングです。できればローンは定年前に返すことをおすすめします。余裕があれば金利を見ながら、繰り上げ返済を検討してみてください。

また大きな教育ローンを抱えることは、老後期の大きな負担となります。教育資金の準備は「子どもが中学を卒業するまで」を目安に貯め終えるようにして、その後は、自分たちの老後資金の準備をメインに考えるようにしましょう。

老後の働き方を考える。

今は、希望すれば、状況によっては70歳くらいまで働き続けられる時代です。現在と同じ会社で働くつもりであれば60歳以降の賃金などの条件を調べ、どこでどんな働き方をするか(したいか)を考えておきましょう。

一生できる「副業」を身につけておくこともおすすめです。月に2万円~3万円程度で構いません。自宅でもできるような仕事を見つけることもいいでしょう。

参考:厚生労働省「高年齢者雇用安定法の改正~70歳までの就業機会確保~」

個人年金保険で備えるのも一案。

老後破産しないためには、現役時代の貯蓄と老後に受け取れる安定した資金が欠かせません。なかなか貯蓄できないというのであれば、口座振替などで、目の前のお金を手もとに残さないことが一番。

1つの方法として、将来の自分への「個人年金保険」は有用といえます。「老後用」と目的も明確なうえ、解約をしない限りは満了するまで自由にお金を手にできないため、着実に備えられる方法だといえます。

個人年金保険とは。

個人年金保険は、毎月一定の保険料を決められた年齢まで払い込み、老後に年金として給付金を受け取ることのできる私的年金です。年齢・性別のほか、加入時の予定利率などにもとづいて保険料が決められます。保険料を支払い続けることで老後資金の準備ができ、着実な資産形成につながります。現役世代であれば、生命保険料控除も大きなメリットです。

「老後資金の準備=若いうちからはじめなくてはならない」と考える人がいるかもしれませんが、40代~50代から資産形成の一手として個人年金保険に加入する人は少なくありません。むしろローン完済や子どもの独立などもあり、自分たちのために資金を使いやすくなるタイミングともいえます。

ただし、解約してしまうと、タイミングによっては解約返還金が払い込んだ保険料の総額を下回る可能性がある点には注意が必要です。また、インフレが進むと、受け取る年金額の価値が相対的に下がるリスクもあります。

個人年金保険の活用方法。

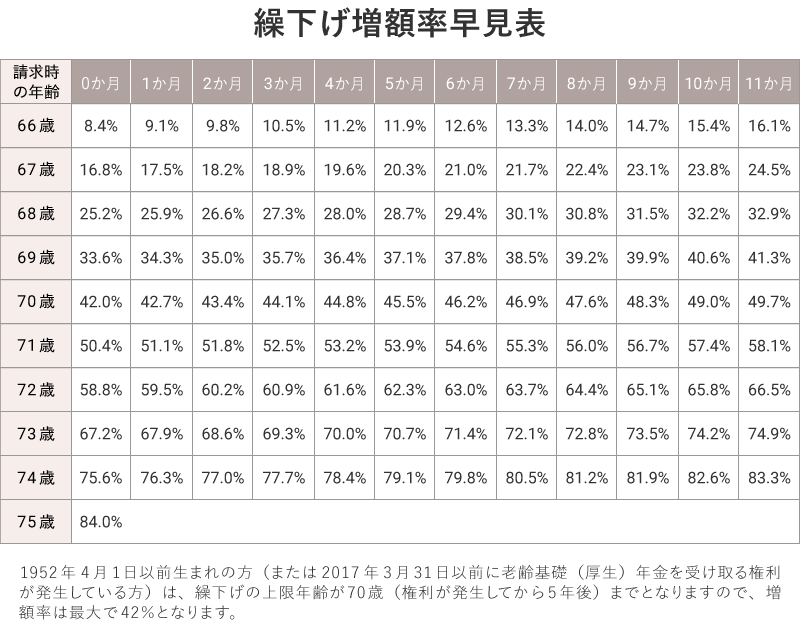

これまでより長く働けるのであれば、公的年金の繰下げ受給も可能です。公的年金は受給開始を75歳まで遅らせられ、66歳以降、先送りしたぶん1か月単位で受取額が増え、増額率は最高(75歳受給開始)で84.0%にもなります。

個人年金保険を活用して老後の生活資金をまかない、公的年金の受給開始年齢を繰り下げることができれば、年金受給開始後の生活をより豊かにすることができるでしょう。また、個人年金保険の払込期間中、一定の条件を満たしている場合は「個人年金保険料控除」の対象となるため、所得税や住民税の負担を軽減することができます。

【まとめ】手もとのお金を「老後の自分へ仕送り」することで安心につなげる。

老後破産を避けるためには、定年後の収支を把握し、十分な資産を手もとに残しておくことが重要です。利用目的を明確に分け、「老後の自分へ仕送り」をするイメージで、早いうちからはじめましょう。

写真/PIXTA イラスト/オオカミタホ

豊田 眞弓

FPラウンジ代表。経営誌やマネー誌のライターを経て、1994年より独立系ファイナンシャルプランナーとして活動。個人相談や講演のほか、ウェブサイト・雑誌などに多数のマネーコラムを寄稿。「子どもマネー総合研究会」「親の介護・相続と自分の老後に備える.com」を主宰。亜細亜大学等で非常勤講師も務める。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2024年05月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。