子どもの教育費、大学まで計画的にかけるには?ママFPが平均額とあわせて解説。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

子どもの教育費はいつごろから準備をはじめて、どのくらいの金額を準備すればよいのでしょうか。家族が増えれば、そのぶん家計の見直しも必要になります。今回は、ご自身も2児の母であるファイナンシャルプランナー(FP)の前田菜緒さんに、大学卒業までの教育費のかけ方や、計画的に準備するポイントについてうかがいました。

目次

公立・私立別、大学までにかかる教育費。

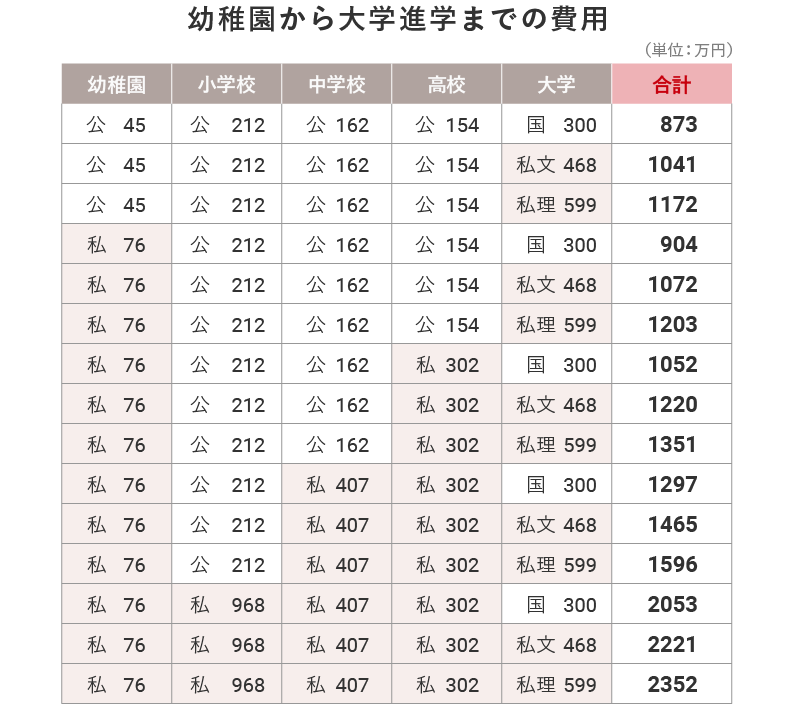

まずは子ども1人の教育費にどれくらいのお金がかかるのか、ざっくりと知っておきましょう。

教育費には、授業料など学校生活全般にかかる「学校教育費」だけでなく、「学校給食費」「学校外活動費(習い事代など)」も含まれます。これらの平均合計額を計算すると、幼稚園から大学までにかかる費用の目安は、次のようになります。

※ 金額は学校教育費・学校給食費・学校外活動費の合計(万円)。

※ 幼児教育・保育の無償化のため、幼稚園の「学校教育費」の一部は含まれません(通園送迎費・食材料費・行事費などは、これまでどおり保護者の負担になります)。

※ 幼稚園の利用料はご状況により異なります。

以下を参考に掲載のデータをもとにミラシル編集部にて作成

参考:

文部科学省「令和3年度子供の学習費調査の結果について」

日本学生支援機構「令和4年度 学生生活調査結果」

文部科学省「令和5年度 私立大学入学者に係る初年度学生納付金等平均額(定員1人当たり)の調査結果について」

e-Govポータル「国立大学等の授業料その他の費用に関する省令

長期的な教育費のマネープランを立てる際のポイント。

子どもの教育費には、少なくとも1,000万円近くかかることが予想されます。一体いつから準備をはじめればよいのでしょうか。

「子どもの教育費は、生まれたらすぐに準備をはじめることをおすすめします。準備期間が長くなれば、それだけ、ゆとりを持って目標額を貯めることができるからです」と前田さん。ここからは、教育費に関する具体的なマネープランの立て方をご紹介します。

大学進学に関する予算を決める。

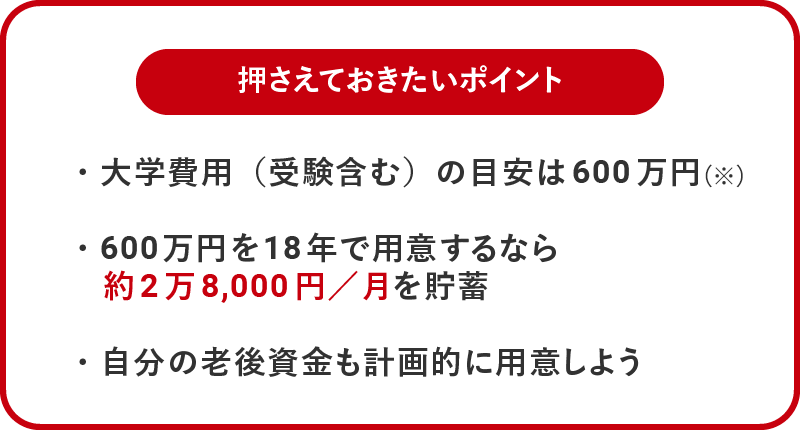

まずは、将来必要になる教育費の予算を決めましょう。そこから逆算すれば、毎月貯蓄すべき将来の教育費を算出することができるからです。高校までにかかるお金は夫婦の世帯年収でまかない、もっともお金のかかる大学卒業までの学費を18歳までに貯めていくイメージです。

「さまざまな塾の費用などを調査し、お客さまの事例も見たところ、高校3年生時の受験費用としては約100万円あるといいでしょう。大学の教育費の大部分を占める授業料・入学料・施設設備費は、国立大学が平均約240万円、私立大学文系は平均約410万円、私立大学理系は平均約540万円。

“私立理系に進学したい”と言われる可能性に備え、授業料・入学料・施設設備費の大部分を18歳までに用意すると考えて、キリのいい数字で約500万円とします(本当に進学することになったら、約40万円は進学後に貯めればOK)。

『100万円+500万円=600万円』を1つの目安として考えてみてください」(前田さん)

この600万円を18年間かけて準備するなら、「600万円÷18年÷12か月」で、毎月の貯蓄額は「約2万8,000円」となります。

参考:文部科学省「令和5年度 私立大学入学者に係る初年度学生納付金等平均額(定員1人当たり)の調査結果について」

参考:e-Govポータル「国立大学等の授業料その他の費用に関する省令」

老後資金も考慮する。

子どもの教育費と同様に、計画的に準備していかなければならないのが自身の老後資金です。マネープランを考える際には、教育費とあわせて考えておきましょう。

「老後資金の準備の仕方は、働き方や年収、貯蓄額のほか、現在の年齢によっても異なります。たとえば、30歳で出産して65歳で退職する場合、出産から定年まで35年も期間があります。そのため、大学入学以降など、あまり教育費がかからなくなったタイミングで、本腰を入れて老後資金を準備しはじめることも可能でしょう。

一方、40歳で出産して65歳で退職する場合は、定年まで25年しかないので、教育費と並行して老後資金を貯めていく必要があります」(前田さん)

※ 学部などによっては目安の金額とは異なる場合もあります。

高校までの教育費のかけ方。

高校までの教育費は、「夫婦の世帯年収で支払える範囲」が目安になります。幼少期から複数の習い事をしたり、私立の中学・高校などを考えている場合は、大学費用の貯蓄に加えて、世帯年収の中から支払える金額なのかを検討していく必要があります。

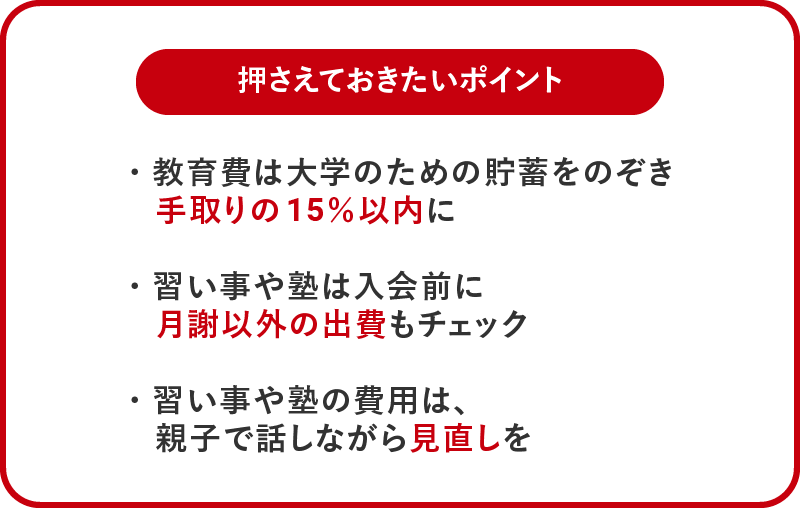

教育費の目安は、手取りの15%以内。

「子どもの教育費に毎月かけられる金額は、“大学費用の貯蓄ぶんは抜いて、月収の手取りのうち15%以内が目安”とお客さまにはお伝えしています。上限の15%を超えると家計が赤字になる可能性があるため、10%程度が無理のないラインといえるでしょう」と前田さん。

たとえば夫婦で手取りが月40万円だとしたら、手取り10%~15%、すなわち4万円~6万円を毎月支払う教育費の基準額にします。それに加えて、大学にかかる費用として毎月2万8,000円を貯めていくとすると、合計で月々6万8,000円~8万8,000円程度が教育費に回せる金額という計算になります。

「大学受験のある高校3年時は、手取りの15%では足りなくなる可能性が高いです。だからこそ、大学受験費用としての100万円は、早いうちからコツコツ準備しておく必要があるのです」(前田さん)

習い事や塾は、事前の情報収集が大切。

習い事や塾で、「月謝以外の出費」が予想以上にかかってしまうケースが少なくありません。コンテストなどの参加費や試合の遠征費、ユニフォームなどの用品代、塾であれば季節講習や模試などが挙げられます。

「予算オーバーで悩まれているお客さまに“習い事を見直せば、そのぶん教育費の積み立てができますよ”とアドバイスしても、やはり“子どものことを思うと辞めさせづらい……”と感じる方がとても多いです。なので、事前の情報収集がとても大切なんです」と前田さん。

「説明会などで、月謝以外にどれくらいお金がかかるのか、学年によって月謝に変動はあるのかなど、しっかり確認しましょう。特に塾の場合は、月謝だけ見て入会する方が少なくない印象です。季節講習なども含めるとかなりの金額になりますが、覚悟したうえで入会できるとベストですね。納得できる支出なら、収入を増やしたり家計を見直したり、親自身も前向きに頑張りやすいと思います」(前田さん)

教育費をかけすぎていた場合の抑え方。

すでに習い事や塾の費用をかけすぎている場合は、どうすればよいのでしょうか。

「子どもが小さいうちは、親主導で整理しやすいものです。モチベーションが低い習い事は辞めさせたり、“ここまでよく頑張ったし、次の発表会で卒業しようか?”などとゴールを設定してみたり。ただ、子どもが成長して、かつ習い事を続けたがっている場合は無理やり辞めさせるのではなく、親子で話し合って検討できるとよいでしょう」と、前田さんはアドバイスします。

「教育費が削れない場合は、転職や副業で収入を増やす、もしくは家計を見直して教育費以外の費用を削るといったことも、解決策として挙げられますよ」(前田さん)

大学の教育費の貯め方。

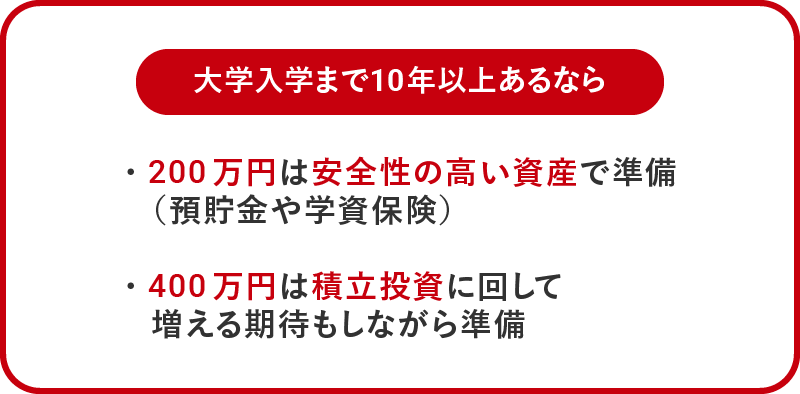

前田さんは、大学に向けて貯めていくべき600万円の教育費について、「大学入学まで10年以上ある場合は、貯蓄目標の600万円のうち、200万円は預貯金など安全性の高い形で用意し、約400万円は積立投資に回して増やしながら準備するのがおすすめ」といいます。

「なぜ『200万円』かというと、0歳から18歳まで受け取れる児童手当の総額が約200万円だからです。児童手当をそのまま充当すると考えると、実行・管理しやすいですよね。

また、『大学入学まで10年』と目安を挙げたのは、長期で運用していただきたいから。投資には元本割れリスクがつきものですが、長期運用すると、元本割れの確率が下がる傾向があり、利益を得られる可能性が高まります。中でも、少額投資非課税制度、通称「NISA」は長期運用に最適。通常、投資で得た利益に対しては税金がかかりますが、NISAでは無期限で税金がかからないようになっています」(前田さん)

参考:金融庁「NISAを知る」

また、200万円は学資保険を活用して備えるのもおすすめだといいます。

「学資保険は、多くの商品で保険料払込免除特約がついています。契約者である親に万が一のことがあった場合、その後の保険料を支払う必要がなく、学資金・満期保険金はしっかりと受け取ることができます。ただし、加入時の子どもの年齢や契約内容などによっては、保険料の払込総額よりも、将来受け取れる学資金・満期保険金の総額が少なくなる可能性があるので注意しましょう(※)」(前田さん)

※ 解約すると受け取れる解約返還金は、多くの場合、保険料の払込総額を下回ります。

長期的な見通しが立てば、目先の教育費の使い方も明確に。

将来の進学に向けて長期的な見通しができていると、それぞれの時期にかけられる教育費の目安がわかり、受験などで教育費が膨らむ時期も焦ることがありません。家計の管理もしやすくなり、住宅ローンや老後資金などの計画も立てやすくなります。子どもの進路の希望を叶えるためにも、できるだけ早いうちからマネープランを考えていきましょう。

写真/PIXTA

【監修者】前田 菜緒

FPオフィスAndAsset代表。和歌山県出身。1級ファイナンシャル・プランニング技能士、CFP(R)認定者。大手保険代理店勤務を経て、生活に役立つしくみや制度など有益な情報を伝えたいと考え独立。子育て世帯のライフプラン相談や資産形成の相談を数多く受ける。経済的理由で進学をあきらめる子をなくしたいとの思いを持ち活動している。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。