月収30万円の手取り額は?生活費の目安や貯蓄のコツをFPが解説。

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

厚生労働省の調査によると、2023年の大学新規学卒者の平均給与は23万7,300円。20代の会社員の場合、まずは月収30万円を目指したいと考える人もいるかもしれません。では、月収30万円だと税金などはいくら引かれ、手取り額はいくらになるのでしょうか?

20代の平均収入と比べて多いのか、少ないのか、なども気になりますよね。そこで、「20代・月収30万円」のお金事情や将来に向けたアドバイスを、ファイナンシャルプランナー(FP)の豊田眞弓さんに伺いました。

目次

月収30万円の手取りは?20代単身者・既婚者でシミュレーション。

月収とは勤務先から支払われる1か月分の給与総額のこと。給与のベースとなる基本給だけでなく、通勤手当や時間外手当などもすべて含めた額です。一方、手取りとは、その月収から所得税や住民税、社会保険料などを支払って手元に残ったお金のこと。では、月収を30万円と仮定して手取り額を20代単身者と既婚者の場合でシミュレーションしてみましょう。

引かれるお金と手取り額:20代単身者の場合

【シミュレーション条件】

・20代、単身、東京都在住、会社員(事業分野:一般の事業)

・月収30万円、ボーナスなし、前年の月収も同額

・全国健康保険協会(会社員が加入する健康保険)に加入

・控除は基礎控除と社会保険料控除のみ

・通勤手当なし(徒歩通勤)

・復興特別所得税額を含む

※ 2024年10月現在の情報にてシミュレーションしています。なお、健康保険料の計算にあたっては、本来東京都は9.98%であるところ、わかりやすい数値になるよう10%で計算をしています。

※ あくまでも試算ですので、実際に引かれる額と誤差がある場合があります。

手取り額は月収から社会保険料・所得税・住民税が引かれた額です。

月収-社会保険料-所得税-住民税=手取り額

シミュレーション条件の場合、

社会保険料(健康保険料+厚生年金保険料+雇用保険料):4万4,250円

所得税:6,750円

住民税:1万2,700円

なので、手取り額は月収30万円からこの合計額を引いた「23万6,300円」となります。

| 項目 | 年収 | 月収 |

| 額面収入 | 360万円 | 30万円 |

| 健康保険料 | 18万円 | 1万5,000円 |

| 厚生年金保険料 | 32万9,400円 | 2万7,450円 |

| 雇用保険料 | 2万1,600円 | 1,800円 |

| 所得税 | 7万2,950円(※1) | 6,750円 |

| 住民税 | 15万2,900円(※2) | 1万2,700円 |

| 手取り | 284万3,150円 | 23万6,300円 |

※1 年間で試算した場合の所得税(復興特別所得税含む)

※2 端数は6月給与からの控除で調整される

では、それぞれの算出方法を見てみましょう。

健康保険料

健康保険料は標準報酬月額に保険料率をかけて算出されます。標準報酬月額とは社会保険料を算出するための基準額のこと(※)。保険料率は居住する都道府県や加入する健康保険組合によって異なります。シミュレーション条件の場合、標準報酬月額は30万円、健康保険の保険料率は10%です。

※ 標準報酬月額は4月~6月に支払われた月収の平均額をもとに決められ、決定した標準報酬月額は、その年の9月から翌年8月まで適用されます。

ただし、シミュレーション条件の会社員の場合、被保険者(保険に加入している人)と事業主が折半してこの金額を負担するため、本人が負担する保険料は1万5,000円です。

厚生年金保険料

健康保険料と同様、標準報酬月額に保険料率をかけて算出されます。シミュレーション条件の場合、標準報酬月額は30万円、厚生年金保険の保険料率は18.3%です。

ただし、健康保険料同様に被保険者と事業主が折半して負担するため、本人が負担する保険料は2万7,450円です。

雇用保険料

雇用保険料は月収に保険料率をかけて算出されます。雇用保険の保険料率は事業分野によって異なります。分野は「一般の事業」「農林水産・清酒製造の事業」「建設の事業」の3つに分かれていて、シミュレーション条件(一般の事業)の場合、月収は30万円、雇用保険の保険料率は1.55%です。

ただし、1.55%のうち被保険者が0.6%分を、事業主が0.95%分を負担するため、本人が負担する保険料は1,800円です。

所得税

所得税は、その年の年収(1月~12月の月収の合計額)から同月の通勤手当合計額を除いた金額をもとに、その年の税額が確定します。そのため、会社員のような給与所得者が毎月徴収されている税額は確定前の暫定額です。一般的には、その年の年収が定まる12月に、確定した所得税額と暫定額の過不足分が、年末調整によって還付もしくは徴収されます。

月の所得税額は、月収から通勤手当を引いた金額から、さらに社会保険料控除や配偶者控除などを引いた金額をもとに算出されます。シミュレーション条件の場合は社会保険料が控除されます。税額は国税庁の「給与所得の源泉徴収税額表(令和6年分)」で確認できます。

シミュレーション条件の場合、月の所得税額は25万5,750円で所得税は6,750円になります。

住民税

居住地によって額が決まる「均等割」と、前年の所得(年収-1年分の社会保険料)に対して課税される「所得割」を足した額が1年分の住民税です。なお、一般的に前年の所得がない新社会人は課税されず、社会人2年目から課税されます。

【均等割額】

均等割額は、シミュレーション条件の東京都であれば5,000円になります(個人都民税1,000円、個人区市町村民税3,000円に加え、2024年度より森林環境税1,000円が課税)。

【所得割額】

所得割額は、前年の年収から給与所得控除と基礎控除(※)、前年1年分の社会保険料を引き、その額の10%となります。

(前年年収-給与所得控除-基礎控除-前年1年分の社会保険料)×10%=所得割額

シミュレーション条件の場合、所得割額は14万7,900円になります。

※ 給与所得控除、基礎控除ともに所得により金額が異なります。年収180万円超から360万円までの場合の給与所得控除額は「年収×30%+8万円」で計算されます。1年分の所得が2,400万円以下の場合、所得税の基礎控除は48万円、住民税の基礎控除は43万円です。

【住民税額】

上記で算出された均等割額に所得割額を足すと1年分の住民税額になります。その額を12で割って100円未満を切り捨てると月の住民税額になります。

シミュレーション条件の場合、月の住民税額は1万2,700円になります。

参考:東京都主税局「個人住民税」

参考:国税庁「No.1410 給与所得控除」

参考:国税庁「給与所得者(従業員)の方へ(令和6年)」

引かれるお金と手取り額:20代既婚者の場合

【シミュレーション条件】

・20代、既婚、東京都在住、会社員(事業分野:一般の事業)

・月収30万円、ボーナスなし、前年の月収も同額

・全国健康保険協会(会社員が加入する健康保険)に加入

・控除は基礎控除と社会保険料控除、配偶者控除のみ

・通勤手当なし(徒歩通勤)

・配偶者は専業主婦(主夫)で収入なし

・子どもはいない

※ 2024年10月現在の情報にてシミュレーションしています。なお、健康保険料の計算にあたっては、本来東京都は9.98%であるところ、わかりやすい数値になるよう10%で計算をしています。

※ あくまでも試算ですので、実際に引かれる額と誤差がある場合があります。

続いて、20代既婚者の場合です。単身者と同じように、手取り額は月収から社会保険料・所得税・住民税が引かれた額です。

月収-社会保険料-所得税-住民税=手取り額

シミュレーション条件の場合、

社会保険料(健康保険料+厚生年金保険料+雇用保険料):4万4,250円

所得税:5,140円

住民税:9,900円

なので、手取り額は月収30万円からこの合計額を引いた「24万710円」となります。

既婚者は配偶者の収入状況により、所得税や住民税に対して控除があり、単身者に比べて手取りは数千円増加します。

| 項目 | 年収 | 月収 |

| 額面収入 | 360万円 | 30万円 |

| 健康保険料 | 18万円 | 1万5,000円 |

| 厚生年金保険料 | 32万9,400円 | 2万7,450円 |

| 雇用保険料 | 2万1,600円 | 1,800円 |

| 所得税 | 5万3,551円(※1) | 5,140円 |

| 住民税 | 11万9,900円(※2) | 9,900円 |

| 手取り | 289万5,549円 | 24万710円 |

※1 年間で試算した場合の所得税(復興特別所得税含む)

※2 端数は6月給与からの控除で調整される

既婚者の所得税と住民税の算出方法を見てみましょう。

所得税

既婚者でなおかつ扶養する人がいて、配偶者控除や扶養控除などが適用される場合、所得税は同じ収入の単身者と比較して低くなります。

ただし、配偶者控除・配偶者特別控除の額は、控除を受ける納税者本人の合計所得金額、および控除対象配偶者の年齢(配偶者控除)、配偶者の合計所得金額などにより異なります。

仮に、納税者本人の合計所得が900万円以下の例で、配偶者が専業主婦(主夫)の場合、納税者に対して38万円の控除が適用されます。配偶者の年収が103万円を超えて、150万円未満の場合、配偶者特別控除が適用されます(配偶者が70歳未満の場合)。控除額は最大38万円ですが、収入が上がるにつれて、段階的に控除額が減少します。

シミュレーション条件の場合、給与所得の源泉徴収税額表から源泉徴収される所得税は5,140円になります。

住民税

住民税も配偶者控除により減額されます。年間33万円(所得税と異なり住民税の配偶者控除は33万円です)の控除が適用される場合、住民税も数万円の減額が見込めます。

【均等割額】

均等割額は、シミュレーション条件の東京都であれば5,000円になります(個人都民税1,000円、個人区市町村民税3,000円に加え、2024年度より森林環境税1,000円が課税)。

【所得割額】

所得割額は、前年の年収から給与所得控除と基礎控除、前年1年分の社会保険料、配偶者控除を引き、その額の10%となります。

(前年年収-給与所得控除-基礎控除-前年1年分の社会保険料-配偶者控除)×10%=所得割額

シミュレーション条件の場合、所得割額は11万4,900円。月の住民税額は9,900円になります。

20代で月収30万円は多いの?少ないの?

国税庁が公表している「令和5年分 民間給与実態統計調査」によると、給与所得者の平均年収は、20歳~24歳で267万円、25歳~29歳では394万円となっています。月収30万円は年収360万円なので、20代の前半では平均よりも高く、後半になると若干低いことがわかります。

月収30万円では、どのくらい貯蓄できるの?

総務省の統計調査「家計調査年報(家計収支編)2023年(令和5年) 単身世帯」によると、働いている34歳までの単身者の消費支出は月平均17万281円です。ただし、同統計調査によると住居にかかる支出平均は3万6,954円となるため、東京都などの都市部ではそれより高くなることが考えられます。

豊田さんによると、住居にかかる費用の目安は手取り額の30%以内に抑えるべきといいます。月収30万円(単身者の手取り23万6,300円)の場合は最高で7万890円。この額を東京都の住居にかかる費用目安と仮定して差額を加算して再計算します。

すると、東京都在住、かつ働いている34歳までの単身者の消費支出は月20万4,217円と考えられます。

手取り額からこの消費支出を差し引くと3万2,083円が残り、これを貯蓄可能額とみることができます。

豊田さんによると、月収30万円の単身世帯では、あくまでも平均データで見た場合、毎月約3万円程度を貯蓄にまわすことができるといいます。

一方、既婚者の場合、総務省の統計調査「家計調査年報(家計収支編)2023年(令和5年)二人以上の世帯」によると、世帯主の年齢が34歳までで、かつ働いている世帯の消費支出は月平均26万758円となっているため、片働きで月収30万円はかなり生活を工夫しないと貯蓄は難しいかもしれません。共働きで世帯収入を上げることも大事です。

参考:総務省統計局「家計調査年報(家計収支編)2023年(令和5年) 単身世帯」

参考:総務省統計局「家計調査年報(家計収支編)2023年(令和5年)二人以上の世帯」

月収30万円で効率よくお金をためるコツ。

「結婚して家族を持ちたい」「家がほしい」などの目標があり、そのために収入を貯蓄に回したい人もいると思います。まずは、特別な支出が必要になったときでもあわてず対処できるよう生活予備費を準備しましょう。そして、生活予備費がたまったら将来のための貯蓄もしていきましょう。

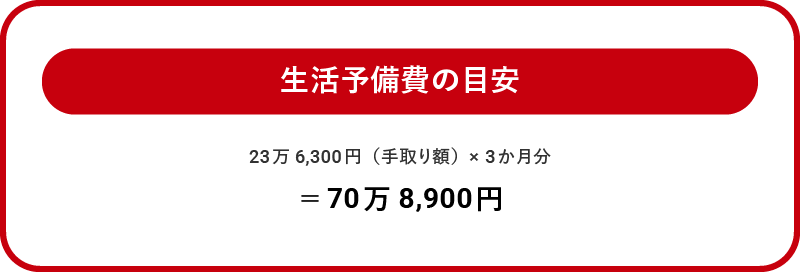

生活予備費の目安。

生活予備費は手取りの3か月分を目安に考えるのが一般的です。単身者のシミュレーション条件の場合、約70万円が目標になります。

お金をためる方法としては「先取り貯蓄」が適しているでしょう。先取り貯蓄とは、給与が入ったら、まずは一定額を貯蓄に回して残りのお金で生活していく方法です。

たとえば、給与の振り込まれる口座から貯蓄用の口座に、毎月一定額を振り込みまたは自動で振り替えできるよう設定しておけば、「貯蓄のためにいくら残さなければならないの?」などを意識して生活する必要がなく計画的にお金をためていけます。

貯蓄の仕方。

生活予備費がたまったら、ほかの方法も取り入れながら中長期のスパンで将来に向けた貯蓄をしていきましょう。

以下のような方法がおすすめですが、いずれにしても、毎月の貯蓄額が少なければなかなかまとまった額はたまりません。逆に、貯蓄に回す金額が多すぎると日々の生活に影響が出て結局続かなくなる可能性も考えられます。豊田さんによると、月々の貯蓄は、手取り額の10%~20%(実家住まいで家賃がないなら30%~40%)を目標にするとよいといいます。

財形貯蓄

会社に財形貯蓄の制度があれば利用できます。財形貯蓄には、目的を問わずに貯蓄ができる「一般財形貯蓄」、持ち家の取得や持ち家のリフォームを目的として貯蓄する「財形住宅貯蓄」、貯蓄したお金を年金として受け取る「財形年金貯蓄」の3種類があります。

NISA(少額投資非課税制度)

NISA口座を通じて株式や投資信託などに投資すると、得られた利益(配当金や譲渡益)が非課税になる制度です。「成長投資枠」と「つみたて投資枠」の 2種類があり、2つは併用できます。年間投資上限額は、成長投資枠240万円、つみたて投資枠120万円で、生涯非課税保有限度額は、1,800万円まで(うち成長投資枠は1,200万円まで)となり、非課税期間は無期限です。

投資なので元本割れリスクはありますが、少額から長期で資産形成をするにはおすすめの方法です。

貯蓄性のある保険。

貯蓄性のある保険とは、貯蓄と保障の機能をあわせもった保険で、貯蓄性とともに保障も得たい人におすすめです。解約時や満期時、年金受け取り時にお金を受け取れる個人年金保険などが該当します。

一定の要件を満たすと生命保険料控除の対象となり、所得税や住民税が軽減される利点があります。ただし、個人年金保険は、解約のタイミングによっては解約返還金が払い込んだ保険料の総額を下回ることがあります。

自動積立定期預金

金融機関の普通預金から毎月一定額を定期預金に振り替えます。定期預金は普通預金に比べて金利が高いというメリットがあります。

給与の振り込まれる口座から自動で振り替えされるように登録しておけば、計画的にためていけます。また、一般的に定期預金は解約しないと引き出せないため、多少の心理的ハードルが生じ貯蓄にプラスの効果が期待できます。

毎月、手取り額の10%~20%をコツコツためよう。

金融広報中央委員会「知るぽると」の「家計の金融行動に関する世論調査 令和5年」によると、20代の単身者で、金融資産を保有している人の金融資産保有平均額は219万円。金融資産を保有していない人は43.9%という結果になっています。

仕事もプライベートも充実させたい20代にとって、月収30万円でしっかり貯蓄をするためには多少の我慢や節約が必要かもしれません。ですが、同世代の過半数はきちんと貯蓄をしています。手取り額の10%~20%を目標にコツコツお金をためていきましょう。

参考:金融広報中央委員会 知るぽると「家計の金融行動に関する世論調査」[単身世帯調査](令和5年調査結果)」

写真/Getty Images 税理士監修/渋田 貴正

【監修者】豊田 眞弓

FPラウンジ代表。経営誌やマネー誌のライターを経て、1994年より独立系ファイナンシャルプランナーとして活動。個人相談や講演のほか、ウェブサイト・雑誌などに多数のマネーコラムを寄稿。「子どもマネー総合研究会」理事のほか、「親の介護・相続と自分の老後に備える.com」を主宰。亜細亜大学などで非常勤講師も務める。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。

※ 税務の取り扱いについては、2024年12月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。