家を買う理想的なタイミングは?住宅専門FPが予算やローンの悩みにお答え。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

人生でもっとも大きな買い物の1つがマイホームです。「持ち家がほしいけど、買うならどのタイミングがベスト?」「大きな買い物だから、買いどきで失敗したくない!」など、悩んでいる人も多いのではないでしょうか。

住宅ローン金利や不動産市場の動向、家族のライフプランなど、さまざまな要素があるなかで、どんなことを重視してタイミングをつかむべきかが悩みどころです。そこで、住宅業界に詳しく、長年にわたり住宅購入のアドバイスをしてきたファイナンシャルプランナー(FP)の平井美穂さんに、マイホームを買うタイミングの考え方を伺いました。

目次

FPが教える、家を買う理想的なタイミング。

結婚したら、30歳になったら、子どもができたら……。家を買いたいと考えるタイミングは人それぞれですが、どのように判断すればよいのか、ヒントを紹介します。

原則、早ければ早いほどいい。

住宅購入を検討されているお客様から購入のタイミングについて聞かれたときには、私は「なるべく早く」とアドバイスしています。住宅ローンの返済では「時間を味方につける」ことがとても大切だからです。たとえば、65歳での完済を考えたとき、30歳からの35年と50歳からの15年では、月々の家計への負担感がだいぶ違います。

最近では、完済時の年齢を80歳と設定する住宅ローンを組む方も少なくありませんが、日本人の健康寿命が男性72.57歳、女性75.45歳であることを考えると、現実的ではありません。なるべく早く購入して、定年までに無理なく完済できる計画を立てるのが理想的です。

現在の住居費を老後も払えるかを考える。

住宅ローンを早めに完済するということは、老後の住居費の負担が軽減されるということです。

一般的には、60歳や65歳で定年を迎えるとして、その後は再就職しても年収は大幅にダウンします。年金があるとはいえ、定年を過ぎたら多くの人はそれまでの貯蓄を取り崩す時期に入ります。

総務省のデータによると、65歳以上の夫婦(無職世帯)の1か月の平均支出は月額約28万円。うち住居費はわずか約1万7,000円です。これはすでに家を持っており、なおかつ住宅ローンを払い終わっているご家庭がほとんどなため、住居費が少なくなっているということです。

一方、標準的な老後夫婦の1か月の実収入は月額約24万円です。この実収入で支出は平均並みの28万円を使うとしたら、毎月4万円の貯蓄を取り崩す計算です。つまり、家があって住居費がほとんどかからない状態でも、実収入だけでは平均生活費に足りないということになります。

ここに毎月の家賃や住宅ローン返済がかかってくるとしたら、かなりの貯蓄の取り崩しが必要となります。こうした老後のお金のことを考えると、いつか家を買うのであれば、早めに購入し、一生涯で得られる限りあるお金を家賃ではなく住宅ローンの返済にあてたほうが経済合理性がいいといえます。

参考:総務省「家計調査報告 家計収支編2023年(令和5年)平均結果の概要」

金利にまどわされない。

「価格が下がるまで待ったほうがいい?」「今買わないと、そのうち金利が上がってしまう?」など、不動産価格や住宅ローン金利の動向を気にする人は多くいます。

まず、株価と一緒で将来の金利や不動産価格は誰にも予測ができません。そのうえで、金利と不動産価格の相関性の話をさせていただくと、一般的に金利が上がれば不動産価格は下がり、金利が下がれば不動産価格は上がります。となると、今後仮に不動産価格に大きなインパクトを与えるだけの金利上昇が起こり、不動産価格が下がったとしても、結局金利上昇分によって返済額は今と変わらないということも起こりえます。下の表を見てください。

■金利、借入額、総返済額の比較

| 購入時期 | 変動金利 | 借入額 | 月々返済額 | 35年間の総返済額 |

| 1997年 (27年前) | 2.625% | 4,500万円 | 16万3,903円 | 6,884万円 |

| 2024年 (現在) | 0.345% | 6,500万円 | 16万4,315円 | 6,901万円 |

FPへの取材をもとにミラシル編集部で作成。

27年前、私が新築マンションを販売していたころは、首都圏の新築マンションの平均価格は4,500万円くらいでした。当時の民間銀行の住宅ローン金利(変動)は2.625%だったので、4,500万円を借りた場合の35年間の総返済額は6,884万円です。

一方、現在6,500万円を金利0.345%で借りると、月々の返済額も総返済額もほとんど変わりません。もちろん今後の不動産価格も金利も予測できませんが、いずれにしても住宅購入のタイミングについては予測のつかない経済的な外部要因に左右されないことが大切です。

焦って購入するのはNG。

家の購入は早ければ早いほどいいのですが、あわてて購入するのはNGです。

特に都市部では近年、建築資材の高騰や、建設に適した用地の不足などが原因で住宅の着工数が減少しています。そのため、希望エリアで条件に合う物件が出るまでにしばらく時間がかかることもあります。そんな状況で妥協して買ってしまうと、後悔することになりかねません。

時間をかけて待っていれば、自分たちにとっていい物件は出てくるので、譲れないポイントを第一に、場合によっては2年程度かけるくらいの余裕を持って探すといいでしょう。

住宅予算は生涯収支から考えよう。

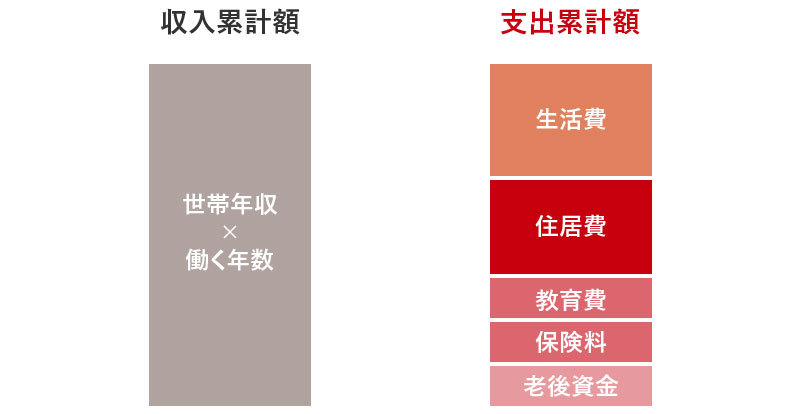

家を購入するうえで大事なのが予算決めです。「年収の○倍」「住居費の割合が○%」などの決め方がありますが、これらは年齢や家族構成などの違いによってブレが生じてしまいます。ふだん私が相談者にお伝えしているのが、生涯で得られる収入と出ていく支出の収支バランスから、住宅予算の目安を把握する方法です。

■生涯収支から求める理想の住宅予算

FPへの取材をもとにミラシル編集部で作成。

| 1:収入累計額を出す はじめに、現役時代に稼げる収入の累計額を導き出す。「世帯年収×働く年数」でざっくり算出する。 2:1年間の支出額を出す 現在の手取り年収額から「1年間で貯蓄できた額」を差し引いて、「1年間の支出額」を把握する。 3:1年の支出額から生活費を概算し、生活費の累計額を出す 支出の4項目(生活費・住居費・教育費・保険料)のうち、固定費である「住居費・教育費・保険料」の概算を出す。1年の支出額から固定費を引き、働く年数をかけて生活費の累計額を出す。 4:住居費以外の支出累計額を出す 生活費・教育費・保険料の累計額および老後資金を合計して、住居費以外の支出累計額を出す。 5:住居にかけられる予算を出す 1から4を引いた額が、生涯で住宅にかけられる予算の基準。住宅購入前にかかっていた家賃や住宅ローンの利息、リフォーム費用などのランニングコストも含むため、購入できる住宅価格の目安ではない点に注意が必要。 |

総務省の家計調査によると、住宅ローン返済中のファミリー世帯が負担している住居費(住宅ローン返済額+維持管理費など)の割合は、世帯年収に対して16%程度というデータがあります。ただし、今どのような生活を送っていて、この先どのようなライフスタイルを望むかによって家にかけられる予算は変わります。今の自分がかけられる住宅予算を知ることで、次のステップに踏み出せるはずです。

マイホーム購入の疑問Q&A。

ここからは、家を購入するタイミングや予算のよくある疑問について回答していきます。

ほしい家が予算オーバーのときは?

Q:「共働き夫婦です。希望エリアに理想の物件が見つかりましたが、1,000万円ほど予算オーバーです。泣く泣くあきらめたほうがいいでしょうか」

A:理想の物件を見つけた共働きの相談者の中には、将来、定年より早めの退職を考えていた奥さまが「60歳まで働いて生涯収入を増やします!」と宣言するなど、ライフプランを見直すケースがよくあります。可能な限りで生涯収入を増やせないか、検討してみてください。

頭金なしでも大丈夫?

Q:「マイホームの頭金を用意できないので、まとまった額がたまるまで購入を控えて賃貸生活を続けたほうがいいでしょうか」

A:頭金がなくても購入して、賃貸物件の家賃に支払うぶんのお金をローン返済に投入したほうが、経済合理性が高くなります。また、住宅購入後、物件が引き渡されるまでの間も含めて何かあったときのために半年から1年ぶんの生活費は手元に残しておいたほうがいいので、無理して頭金を集めなくても大丈夫でしょう。

ただし、頭金なしで金融機関の審査を受けてみて、金利が高くなるようなら、少しでも頭金を用意して再度審査してみてもよいでしょう。

住宅ローンの返済期間の設定は?

Q:「70歳まで長く働く予定なので、そのころまでに完済する長期ローンを組んで物件を購入したいです。デメリットを教えてください」

A:過去に相談を受けた中で、60歳になってご夫婦でがんになったケースがありました。また、若いうちはよくても、いざ60代になると活力が失せて働く気がなくなってしまう方々も少なくありません。心身ともに予測不可能なリスクがあるので、完済のめどを少しでも前倒しにできるように貯蓄して、いざというときに備えておきましょう。

子どもがいる場合の、家を購入するタイミングの注意点は?

Q:「子どもが生まれたので、そろそろ家を購入したいと思っています。タイミングで気にしたほうがいいことはありますか?」

A:ふだん相談を受ける中では、育児休業から復職するタイミングや、お子様の小学校入学のタイミングで家を購入する方が多いようです。ただし、現在は建築資材の値上がりや用地不足の問題で、特に都市圏では新築物件・中古物件ともになかなか見つからない状況です。たとえばお子様が小学校に入学する1~2年前から余裕を持って物件を探したほうがいいでしょう。

ペアローンはおすすめ?

Q:「夫婦でペアローンを組もうと思いますが、リスクはありますか?」

A:私が相談を受けるのは首都圏在住の方が多いこともあり、8割方が共働きで、ペアローンを組んでいる方も多い印象です。最近では夫婦どちらかに万が一のことがあったときに双方の住宅ローン残高がゼロになる「ペアローン団信」も登場しているので、少し金利は上乗せになりますが、申し込んでおくと安心です。

ペアローンでよくいわれるのが、離婚のときに大変だということ。万が一そんな事態になったとしても、売却して財産分与を行えば大丈夫です。

ただし注意点として、1:「アクセスが極端に悪い」「道路に面していない」「旧耐震物件」など売却しづらい物件は避けること。2:物件価格を超えて諸費用まで借りるオーバーローンで購入した場合、購入後しばらくは売却価格よりローン残高が上回る可能性があるため、諸費用分はなるべく自己資金で支払うことをお伝えしています。

【まとめ】先を見通して後悔のない選択を。

多くの人にとって一生の買い物になるマイホームですが、「生涯収支にもとづく予算立て」と「早めの購入・住宅ローン返済」がポイントになります。老後から逆算して予算とローンの返済時期を決め、しっかりと準備を整えたうえで、最適なタイミングでマイホームを購入してください。

写真/PIXTA

【監修者】平井 美穂

ファイナンシャルプランナー(CFP(R))。宅地建物取引士、証券外務員一種、相続対策コンサルタント、スカラシップアドバイザーの資格も持つ。不動産会社や金融機関に勤めた後、2012年に独立し、平井FP事務所を設立。これまで5,500件超の住宅購入・ローン相談、家計診断、資産運用相談を受けるなど、顧客利益を重視した活動を行う。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。