お金の勉強は何からはじめればいい?確認テストで苦手分野をチェック!

※ 記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※ 文章表現の都合上、生命保険を「保険」と記載している部分があります。

※ 本文中に記載の保険に関する保障の条件は、保険会社によって異なります。詳しくはご加入の保険会社にお問い合わせください。

「お金の勉強をはじめたいけれど、何から勉強すればいいのかわからない」という方は多いのではないでしょうか。この記事では、ファイナンシャルプランナーの八木陽子さんが金融リテラシーの基本項目と実践的な勉強方法について解説します。金融リテラシー確認テストで自分の理解度をチェックし、つまずいた部分から学びはじめてみましょう。

目次

なぜ今、お金の勉強が必要なの?

働き方やライフスタイルが多様化する現代は、各々がライフプランを描き、自分で資産を形成する必要があります。経済的に自立して豊かな生活を送るための知識や判断力を身につけるためには、お金について勉強する必要があります。

これからは貯蓄から投資の流れに。

日本では低金利が続き、昔のように自分で働いて得たお金を預貯金しているだけでは、資産を十分に増やすことができません。「お金に働いてもらう」という言葉があるように、自分が働いて稼ぐのではなく、お金に利益を生んでもらうのが、投資などの資産運用です。

NISAやiDeCoなど、少額から投資できる制度も整い、すでに投資は身近で一般的なものになっています。

老後の準備も必要。

定年退職後の生活を見据えて、老後資金の準備を計画的に進めることが重要になっています。若い人には老後の実感がわかないかもしれませんが、若いからこそ「老後に備えてできることの選択肢が多い」というアドバンテージがあります。今から将来に向けて、適した資産運用をするためにもお金の勉強は必要です。

お金の勉強の前に、金融リテラシーが足りていない分野を知ろう。

将来のお金や資産運用に関心を持ちはじめることの多い20代~30代では、どの程度の金融リテラシーが求められるのでしょうか。お金の勉強をはじめる前に、まずは自分の知識が足りていない分野を把握しておくことをおすすめします。

そもそも金融リテラシーとは。

経済的に自立して、よりよい生活を送るために必要なお金に関する知識や判断力のことを「金融リテラシー」といいます。金融庁の金融経済教育研究会では、「家計管理」「生活設計」「金融と経済の基礎知識と、金融商品を選ぶスキル」「外部の知見の適切な活用」の4分野を最低限身につけるべき金融リテラシーとしています。

参考:政府広報オンライン「『金融リテラシー』って何? 最低限身に付けておきたいお金の知識と判断力」

参考:金融経済教育推進機構(J-FLEC)「金融リテラシー・マップ」

※ 金融広報中央委員会の機能は、2024年8月に金融経済教育推進機構(J-FLEC)に移管・承継されました。最新情報は金融経済教育推進機構(J-FLEC)公式サイトでご確認ください。

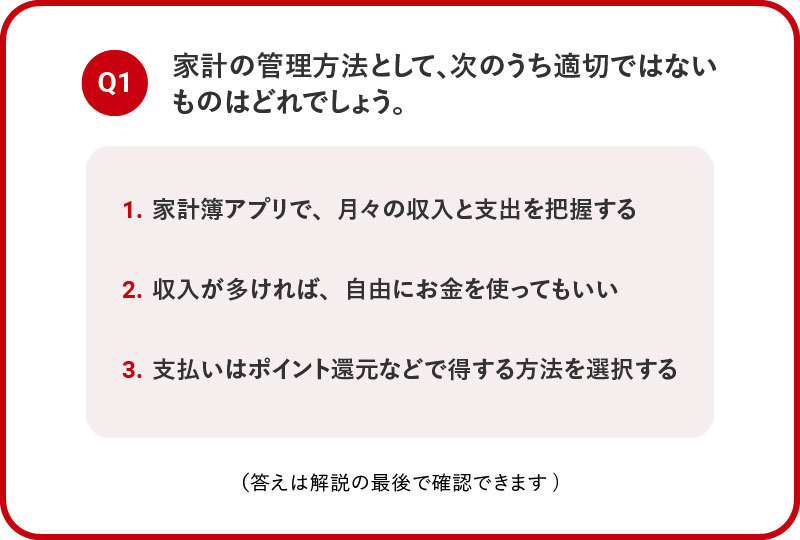

金融リテラシー確認テスト

金融リテラシーに関する7問の3択テストにチャレンジしてみましょう。答えの解説と普段の生活での心がけや実践的な勉強法を紹介します。

1:家計管理~適切な家計管理~

【解説】

家計管理とは、自身にとって理想的でよりよい家庭生活を営むために、収入と支出を適切に管理することです。

収入と支出はよく天秤にたとえられ、バランスをとるには支出を収入の範囲内に収めることが大切です。ここで覚えておきたいのは、支出側には貯蓄・投資などの資産形成のためのお金も含まれることです。

収入は、毎月の給与明細や賞与の支払証明書などで簡単に把握できます。しかし、支出については、キャッシュレス決済が普及し、決済機関や支払先が多岐にわたるため、把握しにくいかもしれません。

支出を把握できていないのであれば、まずはクレジットカードの明細を確認するなどして、自分が毎月どのくらい使っているかを意識することからはじめましょう。複数の口座を連携できる家計簿アプリなどのツールを使って管理するのもよいと思います。

この分野の知識を身につける実践的な勉強法は、家計簿をつけて収支を見える化することです。月ごとに無駄な出費を洗い出して改善していくことで家計管理のスキルがアップします。

いくら収入が高くても、それ以上に使っていれば、お金に振り回されてしまいます。家計を管理することは、自分の人生をコントロールすることだといえるでしょう。

| 家計管理の勉強法 家計簿をつけて収支を見える化し、月ごとの無駄な出費を洗い出して改善する。 |

Q1の答え:「2.収入が多ければ、自由にお金を使ってもいい」

2:生活設計~人生の3大費用~

【解説】

生活設計とは、ライフプランとその資金計画をつくることです。人生を歩むにはさまざまな資金が必要ですが、一般的に人生の3大費用といわれているのが「住宅」「教育」「老後」に関する費用です。

この分野の知識を身につける実践的な勉強法は、実際に将来設計をして、ライフイベントごとにかかるお金をシミュレーションしてみることです。

働き方が多様化して、必ずしも1つの会社に定年まで働き続けたり、退職金がもらえたりする時代ではなくなっています。結婚して子どもを持つことにも、さまざまな考え方があります。3大費用の支出が重なることもあるでしょう。それらを踏まえ、できるだけ早いうちから準備しておくことで、理想とするライフプランの実現に大きく近づくことができます。

具体的には、生活設計のベースとなる家計管理や投資をコツコツとやっておくことが大切です。毎日を忙しく過ごしていると、今のことしか考えられないかもしれませんが、10年後、20年後を想像してみると、お金に対する考えや行動が変わってくるのではないでしょうか。

| 生活設計の勉強法 実際に将来設計をして、ライフイベントごとにかかるお金をシミュレーションしてみる。 |

Q2の答え:「3.老後の費用」

3:基本の金融知識~インフレ・デフレ~

【解説】

インフレーション(インフレ)とは、物価が上がりお金の価値が下がっていることで、デフレーション(デフレ)は、物価が下がってお金の価値が上がっていることです。また、スタグフレーションは、景気が停滞しているにもかかわらず、物価が継続的に上昇する現象です。

外国為替相場も同じような見方をすることができます。円安になると円の価値が下がって輸入品の価格が上がり、円高になると円の価値が上がって輸入品の価格が下がります。

このように、ものの価値はいつも同じではありません。物価の上昇は、家計管理や生活設計にも影響が出ますが、キャッシュレス決済やネット通販が普及して、ものやサービスの価格が上がっていること自体に鈍感になりがちです。

この分野の知識を身につける実践的な勉強法は、現在の家計の支出が増えた項目を把握して、その背景として国内外でどのような事象が起こっているのかをニュースなどで追っていくことです。

経済全体の動きを見ていくことは大切ですが、そのなかで何がどんな値動きをしているのかを知り、自分はどういう買い物をしたいかを考えることも、れっきとしたお金の勉強なのです。

| 基本の金融知識の勉強法 家計の支出が増えた項目を把握し、その背景にある事象を国内外問わずニュースなどで追っていく。 |

参考:金融経済教育推進機構(J-FLEC)「大学生のための人生とお金の知恵」

Q3の答え:「1.インフレーション(インフレ)」

4:保険の金融知識~人生の3大リスク~

【解説】

一般的に「病気やケガ」「死亡」「長生き」は、人生の3大リスクといわれています。リスクが現実のものとなると大きな損失をともなうため、生活設計にはこれらのリスクへの備えも大切です。個人保険はそのための金融商品の1つで、助け合いのしくみで成り立っています。

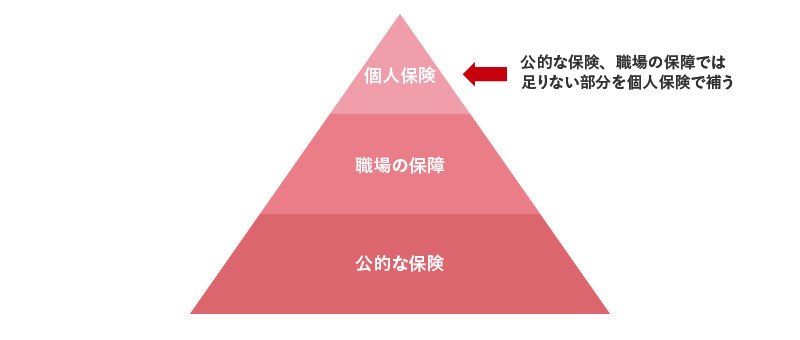

保険には公的な保険もあります。健康保険や国民健康保険、労働保険、年金保険、介護保険(40歳以上)などがあり、該当する国民は皆、原則として加入が義務づけられています。これらの公的保険のしくみが土台にあり、足りない部分をカバーするのが個人保険です。

公的保険によって国民の医療費や介護費の負担が軽減されるほか、高額療養費、遺族年金などの制度もあります。また、会社員であれば、福利厚生などで職場の保障もありますので、それらで足りない部分や手厚くしたい部分を個人保険で補うといいでしょう。

保険の考え方のイメージ

実践的な勉強法としては、まず公的保険のしくみを書籍やWebサイトなどで勉強して、その範囲と金額を知ることからはじめましょう。公的保険は申請主義で、自分から申し出なければ受給できないことも覚えておいてください。

| 保険の金融知識の勉強法 書籍やWebサイトなどで公的保険のしくみや、範囲、金額を知ることからはじめる。 |

参考:金融経済教育推進機構(J-FLEC)「大学生のための人生とお金の知恵」

Q4の答え:「3.長生き」

5:ローンの金融知識~金利のタイプ~

【解説】

住宅ローンの金利タイプには、完済までの適用金利が決まっている「固定金利型」、年2回適用金利が変動する「変動金利型」、一定期間(3年、5年、10年など)は適用金利が固定される「固定金利選択型」などがあります。

「金利」とは、お金を貸し借りする際、借り手が貸し手に支払う利息の割合のことです。

固定金利型の場合は、その後の金利が大幅に上昇しても、契約時の低い金利で借り続けられます。一方、変動金利型のように金利の変動に影響を受けるものは、将来金利が上昇すれば月々の返済額や総返済額が増え、目先の金利で選んだ結果、生活設計に影響をおよぼすことになりかねません。

住宅ローン以外にも、さまざまな用途や目的に応じたローンが存在します。自動車ローン、教育ローン、カードローンなどがその例です。ローンを利用する際は、金利や返済条件をよく確認し、自分の経済状況に合わせて選び、無理のない返済計画を立てることが大切です。

実践的な勉強としては、まず金利や利息、返済額などの基本的な用語を理解することからはじめましょう。ローン利用経験者から話を聞いたり、金融機関のローンシミュレーターで返済計画を立ててみたりすると自分ごととしてイメージしやすいです。

| ローンの金融知識の勉強法 金利や利息、返済額などの基本的な用語を理解することからはじめる。 |

Q5の答え:「1.固定金利型」

6:資産形成の金融知識~投資のリスク管理~

【解説】

自分の希望するライフプランを実現するためには、資産形成を考えることも必要です。資産形成の方法には、貯蓄と投資があります。株式や投資信託などの運用商品に投資すれば、貯蓄よりも高いリターンを期待できますが、元本割れするおそれもあります。

投資をするうえで心得ておきたいのは、リスクとの付き合い方です。ハイリスク・ハイリターンという言葉がありますが、単に損をする可能性が高いことをリスクというわけではありません。金融の世界でのリスクとは、「利回りの振れ幅」のことで、それが大きいほどリスクが高いということになります。

数ある投資パターンのなかでも、もっともリスクを抑えやすいのが、「長期・積立・分散」投資です。少額でもコツコツと続ければ、まとまった金額になります。

この分野の知識を身につける実践的な勉強法は、100円からでも実際に資産運用をしてみることです。しくみがわかれば、投資自体をむやみにおそれることもなくなると思います。

| 資産形成の金融知識の勉強法 100円からでも実際に資産運用をはじめてみる。 |

参考:金融庁「資産形成の基本」

Q6の答え:「1.短期投資」

7:外部知見~金融トラブルの相談先~

【解説】

金融商品とその販売方法がインターネットを含めて多様化して、運用商品が身近になってきました。それにともない、販売側の不十分な説明や消費者の理解不足によるトラブルも増えています。詐欺的な投資勧誘やSNSを使った投資詐欺の被害もあとを絶ちません。

金融商品のトラブルに遭ったと思ったら、自分で解決しようとせずに、信頼できる第三者に相談することが大事です。トラブルに遭ったときに備えて、専門の相談窓口を知っておきましょう。商品やサービス全般については全国の消費生活センター、法的トラブル全般であれば法テラスが相談窓口になります。

トラブルが解決できないときは、金融ADR制度(裁判外紛争解決制度)を利用すれば、裁判と比べて短期間・低コストで、中立・公正な専門家が和解案を提示して解決に努めてくれます。金融・保険・証券などの業態ごとに設立されている金融ADR機関が、相談窓口になります。

実践的な勉強法として、さまざまな金融トラブルの事例を収集して、どうすれば回避できるかを身近な人と日頃から話し合ってみましょう。

| 外部知見の勉強法 さまざまな金融トラブルの事例を収集して、どうすれば回避できるのかを身近な人と話し合う。 |

参考:金融広報中央委員会「金融商品のトラブルに備えて知っておきたいこと」

参考:金融庁「金融機関との間でトラブルをかかえている利用者の皆様へ」

Q7の答え:「3.SNS」

【まとめ】お金の勉強は、まず身近なことから長期的な視野で進めよう。

お金の勉強の第一歩は、家計の収支を記録して自分のお金の流れを把握することから。そのうえで、退職後も見据えたライフプランを立て、資金計画を練り、実践していきます。金融や保険の専門家に相談して意見を聞いてみるのもいいでしょう。自分らしい生き方を軸にして身近なことからお金の勉強をはじめましょう。

写真/PIXTA イラスト/オオカミタホ

【監修者】八木 陽子

ファイナンシャルプランナー。

東京都在住。1男1女の母。出版社勤務を経て独立。2001年、ファイナンシャルプランナーの資格を取得後、マネー記事の執筆やプロデュース、セミナーなどの仕事を行う。2008年、家計やキャリアに関する相談業務を行う株式会社イー・カンパニーを設立。著書に『マンガでカンタン!お金と経済の基本は7日間でわかります。』(Gakken)など。

※ この記事は、ミラシル編集部が取材をもとに、制作したものです。

※ 掲載している情報は、記事公開時点での商品・法令・税制等に基づいて作成したものであり、将来、商品内容や法令、税制等が変更される可能性があります。

※ 記事内容の利用・実施に関しては、ご自身の責任のもとご判断ください。